資産運用において、運用する手段を選ぶ際に最も重要な指標のひとつが「利回り」です。預貯金、保険、国債、社債、株式、投資信託、不動産など、投資すればどのくらいの利回りが期待できるか、つまりどれだけお金が増える見込みかを見ることが大切です。

バブル期のピークには預貯金だけで6%の利回りも

「利回り」とは、1年で何%のお金が増えるかを数字で表したものです。利回りが高ければ高いほど、その金融商品は魅力的ということになります。

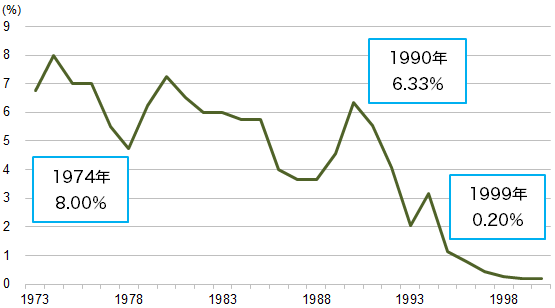

かつては預貯金だけでじゅうぶんな利回りを確保できた時代がありました。下図は郵便貯金の利回りの推移です。

【図表1】郵便貯金の定額貯金3年以上の利回り(1973年~2000年)

出所:総務省統計局

1970年代は物価の上昇も今より急激だったので、預貯金の利回りの高さがそのまま国民の豊かさにつながったとは言い切れないのですが、1980年代後半のバブル経済以降は消費者物価が上がりにくくなり、高い利息のぶんだけ購買力が高まったことで、多くの国民が豊かさを実感していました。定額貯金の利回りは、バブル初期は4%を下回っていましたが、1989年には5%を超え、ピークには6%に達しました。

その後、上がりすぎた株価や不動産価格が反転し始めたことでバブル経済は崩壊して、預貯金の金利も下がっていきました。後に「失われた20年」などと呼ばれる不況の始まりです。1990年代の終わりには、預金金利はどんどんゼロに近づいていきました。もはやかつてのように、預貯金だけでお金を大きく増やすことはかなわなくなりました。

ゼロ金利下でも5%の利回りを実現した投資信託

そこで注目されたのが投資信託でした。

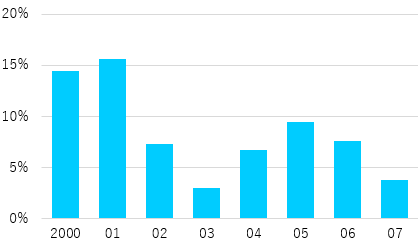

下図は『グローバル・ソブリン・オープン(毎月分配型)』(通称「グロソブ」)という投資信託の分配金再投資基準価額から、年ごとの騰落率を計算したものです。ご覧のとおり、2000年以降は非常に高い利回りを示したことがわかります。

【図表2】グローバル・ソブリン・オープン(毎月分配型)の年間騰落率

出所:三菱UFJ国際投信のデータから編集部作成

この投資信託は、主に先進国の国債や政府機関債(ソブリン債と呼ばれる)に投資しています。2000年から2001年にかけてと2006年~2008年は欧米の政策金利が4%を超える水準まで上がっており、債券の金利はかなり高まっていました。ソブリン債は債券の中でも比較的破たんする可能性が低いとされているので、「比較的安全性が高く、なおかつ高利回りが期待できる金融商品」ということで「グロソブ」は人気を集め、純資産残高は2008年に5.7兆円に達しました。2003年から2007年までの5年間の年平均利回りは5.85%でした(税引き前)。

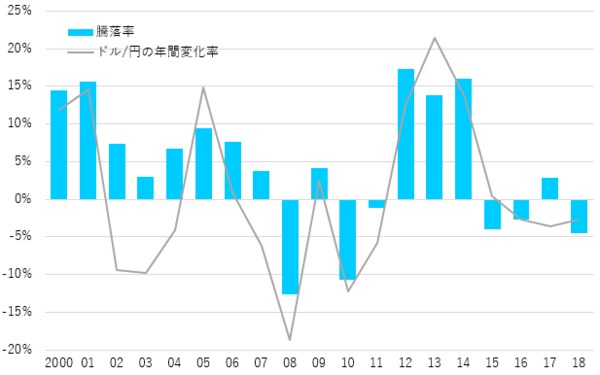

しかしそれも2008年秋のリーマン・ショックで状況は一変しました。世界中で政策金利が引き下げられたのです。そこに円高が追い打ちをかけて、「グロソブ」をはじめとする外国債券に投資する投資信託は、軒並み不安定な値動きを示すようになりました。

【図表3】グローバル・ソブリン・オープン(毎月分配型)の年間騰落率とドル/円

出所:三菱UFJ国際投信のデータなどから編集部作成

リスクなしで5%程度の利回りを得るのは難しい

リーマン・ショックから10年以上経ちましたが、先進国の政策金利は低いままです。数年前までは「高金利通貨」と呼ばれたオーストラリアドルも、現時点での政策金利は1%と、かつての面影はありません。このような状況で、リスク(=資産の値動き)なしで安定して年5%程度の利回りを実現させるのは、非常に難しいのが現実です。

世の中の資産運用会社は、このような厳しい環境でもなるべく安定した収益をあげるべく、さまざまな試行錯誤をしています。ありとあらゆる金融資産を適度に組み合わせて投資する「マルチ・アセット」と呼ばれる運用手法や、企業の持続可能性に着目した「ESG」や「SDGs」と呼ばれる観点で投資対象企業を選ぶなど、新たな投資手法を日々模索しており、その一部は個人向けの投資信託として商品化されています。

資産運用を行う個人の立場で見ると、自ら株式の個別銘柄を選ぶ場合でも、あるいは新しい運用戦略を用いた投資信託を買う場合でも、投資で年5%以上の利回りを狙う場合は、これまで以上に幅広い知識が求められそうです。期待利回りを上げることだけを考えるなら、ハイリスクな商品や投資手法を選ぶという手もありますが、うまくいかなかったときの損失の大きさを考えると、将来に向けた資産運用の方法としてふさわしいとはいえません。

最初は年2~3%の利回りを目標に、仕組みがわかりやすく値動きも大きくない金融商品で運用を始めるのが現実的かもしれません。上記の「グロソブ」は、2004年~2018年の15年間の年平均運用利回りが2.45%(税引き前)でした。リーマン・ショックによる大きな落ち込みがあっても、株式や債券のようなシンプルな金融商品であれば、長い目で見れば価格が戻ることが多いので、そのような商品を長期保有するか、積立投資をするのがよさそうです。