いま「物価水準の財政理論」(FTPL)という経済理論が、永田町や霞が関で大きな反響を呼んでいる。今週その提唱者であるクリストファー・シムズ教授が東京に来ると、民放テレビまでインタビューに駆けつけた。

FTPLは動学マクロ経済学の難解な理論で、理解している人はほとんどいないが、シムズの結論は単純だ。「消費税の増税を延期せよ」という。その目的は「インフレを起こして政府債務を踏み倒す」という常識外れの話だが、彼はノーベル経済学賞の受賞者であり、FTPLは理論的には完璧だ。

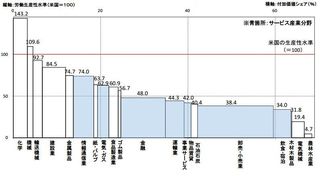

膨張する政府が日本経済を停滞させる

シムズは日本経済新聞のインタビューで、日本では「投資家にとって政府債務の魅力が強すぎる。この資金の流れを民間投資に向けるには、人々が『国債を持ちたくない』と思うように仕向けなければならない」と語っている。

国債が魅力的なのは、政府が財政再建に努めているからだ。社債でも格付けの低い(リスクの高い)ジャンク債の金利は高いが、国債はリスクがないと思われているので金利が低い。もし日本政府にデフォルト(借金を踏み倒す)の確率が少しでもあると思われたら、その金利は上がるだろう。

しかし莫大な政府債務が積み上がると、政府は財政健全化計画を立て、財政赤字を減らそうとする。その結果、デフォルトの心配がなくなって価格は上がる。銀行は民間に融資しないで有利な国債を買うので、民間企業への投資が減ってデフレになるのだ。

これは日本やEU(ヨーロッパ連合)で、量的緩和が続けられてもデフレから脱却できず、経済が停滞する原因をうまく説明している。皮肉なことに、財政再建に努力すればするほどデフレになり、政府の実質債務(物価で割った借金)は増えてしまうのだ。