(1) 世界的イールド・ハンティング、余剰資本は株式に向かう

長短金利ゼロの時代

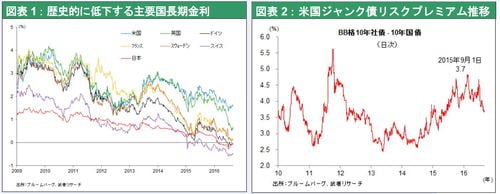

歴史的長期金利の低下が進行している。

Brexitを契機に英ポンド金利が急低下したことにより先進国でまともな長期金利がついているのは米国だけとなった(図表1)。その米国でも景気堅調にもかかわらず海外からの資金流入により金利低下圧力がかかっている。危険視されてきたジャンク債や新興国債などにも、しびれを切らした資金が流入し利回りは大きく低下している(図表2)。まさに空前の余剰資金がイールド(利回り)を求めて世界中を徘徊しているのである。

主要国では長短金利が等しくゼロとなり、確定金利資産間の利ザヤを収益の源泉としてきた伝統的銀行ビジネスが世界的に成り立たなくなっている。

株式に存在する豊かなイールド

だがこれを資本主義の危機に結び付けるのは早計である。イールドは債券の外においては、株式や不動産には潤沢に存在している。株式の配当利回りはすべての先進国において国債利回りより著しく高くなっている。

例えば米国では企業は株価に対して2%の配当と3%の自社株買いの合計5% を株主に還元しており、それは1.5%の長期金利の3倍以上である。問題は企業の稼ぐ力、価値創造にあるのではなく、稼いだ金を適切に配分する機能を失った金融市場にある。