本記事はLongine(ロンジン)発行の2014年6月22日付アナリストレポートを転載したものです。

執筆 笹島 勝人

本資料のご利用については、必ず記事末の重要事項(ディスクレーマー)をお読みください。当該情報に基づく損害について株式会社日本ビジネスプレスは一切の責任を負いません。

投資家に伝えたい3つのポイント

●5月中旬から株式市場とともにメガバンク株も上昇しましたが、リバウンドの域を出ていないと考えています。

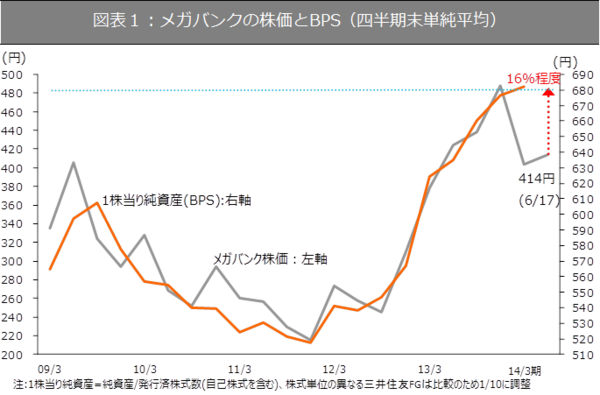

●メガバンク株は連動性が極めて高い、為替とBPS(1株当り純資産)とのカイ離が埋まるだけだと、 上値余地は10数%が上限かもしれません。

●年金積立金管理運用独立行政法人 (GPIF)の株式運用比率の引き上げなど「成長戦略」が固まる6月を越えた後、ネタ切れにならないか注視しています。

メガバンク株の特性は変わっていない

5月の中旬から6月初旬にかけて、全国的に暑い日が続きましたが、最近は比較的過ごしやすい気温が続いています。TOPIXも直近ボトムの5月21日1,150から直近高値の6月13日まで8%上昇しましたが、最近は一進一退が続いています。メガバンク株も同じタイミングでリバウンドしています。三菱UFJフィナンシャルグループ(8306)、三井住友フィナンシャルグループ(8316)、みずほフィナンシャルグループ(8411)、の3社単純平均株価は、同じ時期12%程度の上昇です。市場平均に対する変動度合いを表す、ベータは相変わらず高い特性を示しているといえるでしょう。

どれも1.7倍以上で大差がない

3メガバンク株を個別ではなく、なぜ単純平均でみるのか。答えは次の通りです。三菱UFJ 1.77倍、三井住友FG 1.80倍、みずほFG 1.70倍、アベノミクス相場が始まった衆議院解散決定2012年11月14日に対する2014年6月17日の終値の水準です。つまり、メガバンク株はどれも1.7倍以上で大差がない、ということになります。こうした同質性があるので、3社単純平均で見たほうが分かりやすく、マクロ経済指標との連動性もあるのがメガバンク株といえます。

メガバンク株のリバウンド余地を考える

過去からの特性を失っていないとすれば、メガバンク株のこれまでの上昇は、リバウンドの域を出ていないと考えています。連動性の高かったいくつかの指標に対して、2014年初から生じたカイ離を埋める株価上昇が起こってきたとみているからです。図表1にあるように、メガバンク株はBPSつまり純資産を発行済株式数(自己株を含む)で割った「1株当り純資産(自己資本)」と連動性があります。BPSと共に株価が上昇したことがわかります。さらに、図表2にあるように、メガバンク株は輸出関連企業を凌ぐ為替敏感銘柄です。為替で株式市場が変動し、銀行の利益や自己資本に強く影響するためです。メガバンク株は、過去数か月間にわたり軟調が続いたため、いずれも2014年5月の前は大きく出遅れていた、といえるかもしれません。

出所:SPEEDA、各行資料をもとに筆者作成

出所:SPEEDA、各行資料をもとに筆者作成