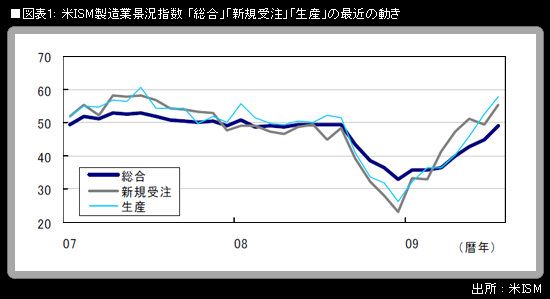

米供給管理協会(ISM)から3日に発表された米7月のISM製造業景況指数は48.9(前月比+4.1ポイント)となり、市場予想から上振れた。1月以降、これで7カ月連続の上昇を記録。48.9という水準は、「リーマン・ショック」が起きるよりも前の、昨年8月(49.3)以来の水準である。好不況の分岐点である50は18カ月連続で下回っているものの、おそらく8月ないし9月分で、50の大台を回復するだろう。(1)在庫調整の進捗、(2)7月24日から実施されている自動車買い替え促進策を含む経済対策の効果、の2点ゆえに、米製造業が減産緩和・増産に当面動き続けると見込まれるからである。日本では4-6月期に鉱工業生産の急増が観察されたが、米国ではこうした動きがやや遅れて出てくるということでもある。

個別の指数を見ると、在庫水準の切り下がりに対応して受注・生産が増加してきた様子がよく分かる。基本的には、起こるべくして起こってきた企業の自律的な動きの反映である。「生産」は57.9(前月比+5.4ポイント)。7カ月連続の上昇。11業種で増加、4業種で減少した。

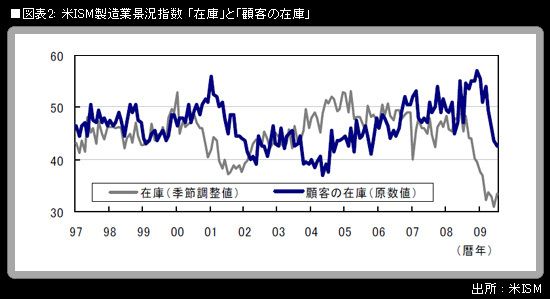

先行性ゆえに注目度が高い「新規受注」は55.3(前月比+6.1ポイント)。2カ月ぶりの上昇。9業種で増加、5業種で減少した。「在庫」は33.5(前月比+2.7ポイント)。極端な低水準である6月の30.8からリバウンドした。企業が在庫水準の補填に動きつつあることが示されている。

在庫の過剰感を示す「顧客の在庫」は42.5(前月比▲1.0ポイント)。4カ月連続の低下で、50未満も4カ月連続。急減産が行われた結果、在庫は過小水準にあると認識されている。

3日はこのほか、米7月の新車販売台数が年率1000万台を突破し、同1124万台という強い数字になったことが明らかになった。「リーマン・ショック」が発生した昨年9月(1257万台)以来の水準である。オバマ政権が実施している、燃費の良い車に買い替える場合に最大4500ドルを支給する買い替え促進策の効果が、はっきりと出ている。ただし、買い替え促進のための10億ドルの枠はすでにほぼ使い切っており、20億ドルを追加する法案は、下院では可決されたものの、共和党の一部が反対しているため、上院はまだ通っていない。

また、米6月の建設支出は、予想比上振れて、前月比+0.3%になった。内訳を見ると、民間住宅が前月比+0.5%で、前月に同▲3.1%と急減した反動が出た。さらに、公共部門が前月比+1.0%という堅調な数字で、オバマ政権が公共投資を上積みした効果が一部出てきているものと推測される。

3日の米国市場は、株高・ドル安・債券安・原油高の展開。ISM製造業指数の上振れを好感して、リスクテイクの動きが強まった。ニューヨークダウ工業株30種平均は3日続伸で、終値は9286.56ドル(前日比+114.95ドル)となり、年初来高値を更新。外為市場では、円以外の主要通貨に対してドルが売りを浴び、ユーロ/ドルは1ユーロ=1.44ドル台に乗せた。米国債相場は軟調で、前日に月末要因から急速にブルフラット化していた反動も加わり、米10年債利回りは一時3.66%まで急上昇となった。また、原油WTI先物は堅調で、1バレル=70ドルを突破。終値は71.58ドルで、電子取引では一時72.20ドルまでつけた。

冒頭でも述べたように、ISM製造業指数の上昇は、今回で終わりということにはなるまい。先行性のある新規受注は7月に上昇しており、受注残高は50.0になっている。鉱工業生産は、近いうちに前月比プラスに転じるだろう。在庫調整進捗と経済対策効果発現を原動力に生産関連指標が改善し、それらを足場に市場で景気楽観論が強まりやすい(筆者が用いている例えで言えば「平家の逆襲」が続きやすい)時間帯に入っている。構造不況の経験に乏しい欧米の市場参加者が、そうした楽観論に飛びつきやすいことは言うまでもなかろう。英金融政策委員会(MPC)の出す結論如何では、利上げを含む早い段階での金融引き締め転換観測が、米欧で急速に広がる可能性が潜在している。その英国で、3日に発表された7月の購買担当者景気指数(PMI)が50.8に上昇し、2008年3月以来の高水準となったことは見逃せない。

しかし、日本の市場参加者は、基本的には冷静さを保ち続けるだろう。大きなバブルが崩壊した後の構造不況の怖さを熟知していること、白川方明日銀総裁の「偽りの夜明け」発言の効果浸透がその理由である。

国内債券相場は、目先は調整局面を継続するだろうが、その先は金利低下余地を模索する流れに復するものと、筆者は迷わず予想している。在庫調整進捗や経済対策による生産押し上げ効果が一巡して生産関連指標に息切れ感が出てくるタイミングはおそらく10-12月期頃だろうというのが、筆者の見方である。10年債利回りのコアレンジは1.0~1.5%であり、秋から年末にはその下限を試す展開になるだろう。