「100年に1度」の金融危機に翻弄され、巨額損失処理にもがき苦しむ米シティグループ。消費者金融から金持ち向け資産運用まで手掛ける「巨艦」は、株価暴落で万策尽きた・・・。と思いきや、沈没寸前で米政府の追加支援に救われた。公的資金の注入額は450億ドルに上り、国際金融界の頂点に君臨した在りし日の姿は見る影もなく、「政府管理銀行」として生き延びるしかない。

沈没寸前の「巨艦」〔AFPBB News〕

11月23日。異例の日曜深夜に発表されたシティ救済策の目玉は、不良債権化する恐れのある資産3060億ドルに対する政府保証の付与だ。シティの総資産は9月末時点で2兆500億ドルだから、約15%の資産が国に守られる計算になる。

対象になるのは、低所得者向け高金利型(サブプライム)住宅ローンや商業用不動産ローンを組み込んだ債券など、文字通り「腐った金融商品」ばかり。市場の混乱で価値が急落し、評価損を計上しようにも価格が付かない代物だ。政府保証資産に損失が発生した場合には、シティが290億ドルまで負担し、それを超える損失は政府9割、シティ1割で処理する。ブッシュ政権はなり振り構わず、「安心して損失処理を進めて膿(うみ)を出せ。後は政府が面倒を見る」と言わんばかり。ジャブジャブの税金投入だ。

シティ救済策を決めるわずか半月前、米政府は保険最大手アメリカン・インターナショナル・グループ(AIG)への追加支援を決定。支援額は当初想定の2倍近い1525億ドルに膨らんでいる。金融機関支援の上塗りをいとわぬ姿勢に、ウォール街は「大手金融機関は絶対に潰さないという意思」(大手証券)を強く感じ取る。そこから醸成された安心感がひとまず株価底割れを防ぎ、金融システムの崩壊を食い止めている。

市場が次から次へと「獲物」を見つけ出す異常事態を乗り切るには、「血税の大盤振る舞い」以外に無策なのが実情だ。だが、「後は野となれ山となれ」的なノリが徐々にウォール街に蔓延し、その一方では「出資者」である国民が景気悪化に苦しむ構図には違和感を禁じ得ない。しかし、米政府がシティを救済する姿勢は終始揺らぐことはなく、「証券大手リーマン・ブラザーズの破綻が引き起こした危機のすさまじさが身にしみたから」(金融筋)との見方がもっぱらだ。

「構造欠陥」抱える巨大組織

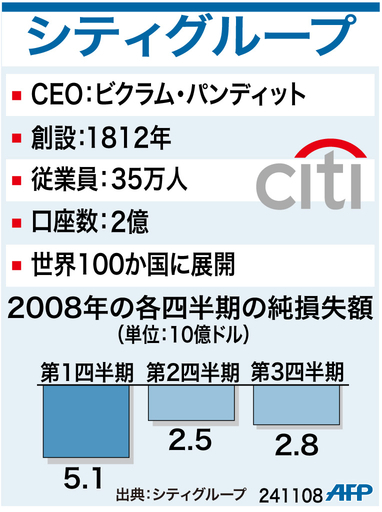

1998年、米銀大手シティコープと、証券会社ソロモン・スミス・バーニーを傘下に持つ保険大手トラベラーズ・グループが大合併し、「シティグループ」が誕生。銀行、証券、保険、資産運用などを網羅する総合金融機関となり、総資産、時価総額ともに金融界トップを誇る巨大組織へと発展した。

だが、その拡大戦略は重大な「構造欠陥」を抱えていた。組織の肥大化に内部管理体制が追いつかないのだ。エネルギー卸大手エンロンの不正会計事件への関与疑惑、日本市場での資産運用業務におけるマネーロンダリング(資金洗浄)絡みの法令違反・・・。当局の処分につながった例は枚挙にいとまがない。

今回の金融危機の発火点であるサブプライム問題でも、それに関連する債務担保証券(CDO)投資に首を深く突っ込み、巨利をむむさぼる中で、やはりリスク管理が置き去りになった。

「SIV」と呼ばれる簿外の投資目的会社を通じて、保有するCDOの資産規模は昨年8月には870億ドルまで膨らんでいた。しかし、住宅バブル崩壊を機にサブプライムローンは焦げ付き、CDOにも巨額の評価損が発生。信用力が低下したSIVは資金繰りに窮し、融資元であるシティへの返済不能に陥った。