「消費者金融業界もクレジットカード業界も、いずれなくなる」

大手カード会社のベテラン広報マンが、久しぶりに顔を合わせるなり断言した。もちろん、貸金業の市場そのものが消えるわけではない。「銀行の付随業務の1つとしては残るだろう。しかし、業界という意味ではもう駄目だ」

ノンバンク業界を根底から揺るがしているのは、多重債務者問題を発端に制定された改正貸金業法と改正割賦販売法である。

2006年12月から段階的に施行されてきた前者は、2010年6月までに完全施行される。具体的には(1)罰則付きの上限金利(現行年29.2%)を20%に引き下げ、(2)融資総額を借り手の年収の3分の1以下に抑える総量規制の導入、(3)参入に必要な最低純資産額(従来は個人300万円・法人500万円、今月から一律2000万円)を5000万円に厳格化――が予定されている。2009年12月に施行される後者も、利用者の支払い可能見込み額の調査を義務付けている。

しかも、利息制限法の上限を超えて支払われた過払い金問題では2009年1月、再び借り手に有利な初判断が最高裁から示された。債権の請求権がなくなる消滅時効(10年)は過払い金の発生時ではなく、契約の解除など「取引終了時」から起算されるというものだ。

その結果、「過払い金が時効にかかるケースはほとんどなくなる」とも言われ、空前の「過払いバブル」に沸く弁護士や司法書士は借り手の需要掘り起こしに余念がない。

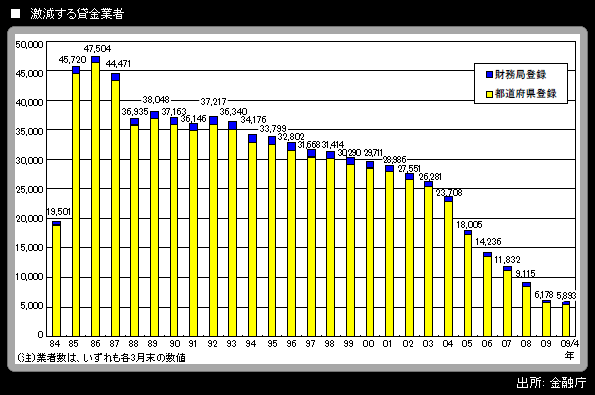

こうした逆風に耐えられなくなった貸金業者は、毎月200~300前後のハイペースで姿を消している。全国の登録業者数は、貸金業法改正論議が始まる直前の2005年3月末時点で1万8005だったが、2009年4月末には5893にまで激減した。「貸付残高ゼロ」という開店休業状態の登録業者も、2008年3月末時点で2割近くに上っている。

1年後に迫った改正法の完全施行に向け、淘汰のペースは都道府県登録の中小・零細業者を中心に一段と加速する見通しだ。業界はまさに焦土と化しつつある。

「借金難民」と化す低所得層、最後はヤミ金に?

法外な利息を取り立てる略奪的な貸し付けで「借金地獄」に陥り、家庭崩壊や自殺といった悲惨な結末に追い込まれた借り手は少なくない。多重債務者の救済が焦眉の問題である点に異論を差し挟む余地はなかろう。「だが、一律の規制強化で世の中がすべて丸く収まるのか」と、前出の広報マンは疑問を投げ掛ける。

無担保無保証の借入残高がある人は、2009年4月末時点で1057万人(金融庁統計)。日本貸金業協会が2008年11~12月に行った調査によると、消費者金融から借り入れた資金の使途は(1)生活費の補填(34.3%)、(2)借入金返済への充当(20.4%)、(3)事業資金の補填(10.2%)、(4)物品購入(2.9%)――の順だった。