金融市場で1匹の妖怪が徘徊している。「オバマ債」という名の・・・。

麻生太郎内閣が景気対策に伴う不足財源を確保するため、日本国債は16兆円を超える大幅な増発となる。今年7月入札分から、1回あたりの発行額は急増する。

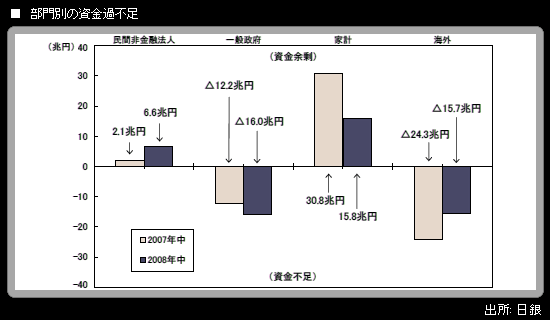

それでも金融市場では、「国債のファイナンスは国内で十分可能」「金利水準への影響は軽微」との楽観論が大勢を占める。その根拠となるのが、日銀が公表している資金循環統計。この中で、国の「資金不足」が、民間(企業・個人)の「資金余剰」を下回っているからだ。

しかし視点を世界に向ければ、日本の資金余剰は他国のファイナンスにいつ利用されても、不思議はない。そうなると、国債管理政策を所管する財務省の予想を超え、金利が上昇してしまうリスクを排除できない。

国債増発と中央銀行の「介入」

既に、金融危機の震源地である米国は国債大増発を余儀なくされ、市場で洗礼を浴び始めた。消化年限に3年や7年を追加し、30年債発行を増やすなど、安定消化に苦悩している。

一方、連邦準備制度理事会(FRB)によるクレジットスプレッドの緩和を狙った政策はその効果が表れ、金融緩和の恩恵が住宅ローン金利にまで波及するようになった。ところが、米国債増発に伴って長期金利が上昇すると、ローン金利も再び上がってしまう。折角の金融緩和が帳消しになりかねない。

このため、FRBは長期金利上昇を牽制しようと、今年3月に米国債の市中買い入れを決断。当時3%程度で推移していた10年物金利は、2.5%台まで低下した。

しかし、度重なる供給(入札)で荷もたれ感が台頭し、5月に行われた30年債入札の後に10年物金利は3.3%台まで上昇。FRBが国債買い入れを決断した水準を、大きく上回ってしまった。FRBが長期金利安定を目指すには、もはや買い入れを増額するしかない。

これに先立ち、4月22日にカリフォルニア州が州債(68.5億ドル)を起債したことから、長期金利が跳ね上がってしまった。連邦政府ばかりか、各州でも借金が急増しており、金利抑制が困難になっている。このため、FRBによる長期金利への「介入効果」の持続性は、懐疑的に見なければならない。

一方、わが国はどうか。長期金利の低位安定によるクレジット緩和を狙い、昨年12月に日銀が30年国債の買い入れを決めた。これを受けて30年物の金利は低下したが、今年に入ると徐々に金利水準が切り上がり、元の水準へ後戻りしてしまった。

日米ともに中央銀行による長期金利への介入効果は一時的なものにとどまり、今のところ持続性が認められない。逆に、介入をアナウンスした時の水準を超えてしまうと、市場の失望感を招き、金利上昇に歯止めが掛からない恐れがある。