みずほ銀行が新たに開始した超富裕層のお客さま向けの会員制サービス「MIZUHO Connected Service(ミズホ コネクティッド サービス)※1」が注目されている。大きな特長は、〈みずほ〉のグループ各社がチームを組み、会員である超富裕層のお客さまの多岐にわたるニーズにワンストップで対応することだ。その実現に向けた、各社の特色や思いを取材した。

非金融サービスも含めた人生ポートフォリオ全体をサポート

みずほフィナンシャルグループ 執行役リテール・事業法人カンパニー共同カンパニー長の福家尚文氏は、超富裕層向けサービス強化の経緯について次のように語る。

みずほフィナンシャルグループ執行役 リテール・事業法人カンパニー共同カンパニー長 福家 尚文氏

みずほフィナンシャルグループ執行役 リテール・事業法人カンパニー共同カンパニー長 福家 尚文氏“Shirtsleeves to shirtsleeves in three generations”

「みずほフィナンシャルグループは、2021年12月31日、超富裕層のお客さま向けサービスの改定を行いました。みずほフィナンシャルグループ100%出資の超富裕層向け専門子会社『みずほプライベートウェルスマネジメント(MHPW)』を発展的に解消し、その機能と社員の一部をみずほ銀行の超富裕層向け組織であるウェルスアドバイザリー部に承継しました。

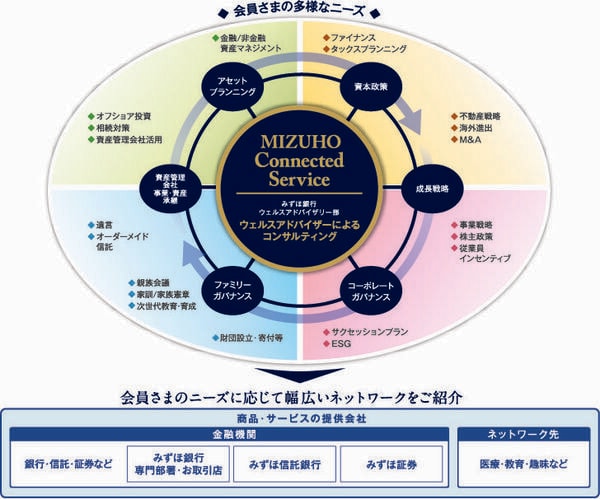

併せて新たな超富裕層向け会員制サービス「MIZUHO Connected Service(MHCS)」をスタートしています。みずほ銀行のウェルスアドバイザリー部の選りすぐりのアドバイザーを中心にグループ各社の機能部署と一体となって、One MIZUHOの機能を漏れなく、手厚く提供するコンサルティングサービスです。

〈みずほ〉の個人資産運用ビジネスの志は、『家計の豊かさの増進に貢献する』ことです。日本において近い将来に起こる確からしいことは、少子化・高齢化の進展を背景とした多方面でのさらなる縮小です。一方で2,000兆円に及ぶ個人金融資産※2や純資産1億円以上の富裕層の数は世界3位※3を誇り着実に増えています。個人金融資産の活性化は日本の未来の切り札といえるでしょう。

ウェルスマネジメントは対話のビジネスです。DX(デジタルトランスフォーメーション)を効果的に活用しながら、組織としての対話力を磨きます。金融サービスだけに留まらない非金融サービスを含めた、人生ポートフォリオ全体を包括的に対応する『別次元の総合資産コンサルティング態勢』の確立が我々のテーマです。

人生100年時代の到来でライフスタイルの多様化がますます進んでいます。超富裕層を取り巻く論点や悩みも多方面に広がっています。そこで一人ひとりに寄り添う『聞く力』をみずほグループ一体となって展開しています。資産の運用なのか管理なのか、防衛なのか攻めなのか。不動産、健康、子弟教育、相続・継承など、お客さまファミリーのために何ができるのか。どのようにお役に立つことができるのかをグループ一体となって考えに考え抜き実行案を提案します。愛ある取引を大切に、ファミリーガバナンスに基づいて、資産管理に必要な長期的かつ戦略的な視点に立った包括的マネジメントのご支援をグループ一体となって展開します。

“Shirtsleeves to shirtsleeves in three generations”を防ぎ、次世代に継承することを目指して。」

培ったノウハウを活用し「チームアップ体制」で対応

〈みずほ〉の特色の一つは、全国に広がるお客さま基盤の厚さ。富裕層向けサービスでも実績は豊富だ。みずほフィナンシャルグループ 執行理事 ウェルスマネジメント戦略PT PT長の酒井正之氏は次のように語り自信を見せる。

みずほフィナンシャルグループ 執行理事 ウェルスマネジメント戦略PT PT長 酒井 正之氏

みずほフィナンシャルグループ 執行理事 ウェルスマネジメント戦略PT PT長 酒井 正之氏「日本の超富裕層は全体で約1万5,000ファミリー※4と推定しています。このうち、〈みずほ〉と何らかのお取引を頂戴しているお客さまは約4割存在します。

超富裕層の保有資産は年々増加しており、2015年に約45兆円だった金融資産は2020年に60兆円、25年には68兆円※5となると試算をしています。金融機関としては今後も成長が見込まれる市場です。〈みずほ〉では05年から超富裕層向けの専門子会社として『みずほプライベートウェルスマネジメント』を運営してきました。同社が16年間で培ったノウハウや外部ネットワークをフル活用していく方針です。

また、〈みずほ〉は「銀・信・証」の各機能の連携をいち早く強化してきたと自負しています。超富裕層向け新サービスとして開始した「MIZUHO Connected Service」においても、会員のお客さまにはみずほ銀行のウェルスアドバイザーが担当窓口となり、お客さまのニーズに、みずほグループ各社の『チームアップ体制』で対応していきます。

超富裕層のお客さまは、ご自身で顧問弁護士や会計士・税理士を抱えていらっしゃる方が多いでしょう。私たちも単に金融商品やサービスの『モノ売り』ではお客さまの期待や満足には応えられないと考えています。そこで、商品やサービスを提供する以前に、しっかりとお客さまのお話を伺い、お客さまの課題や悩みの解決のために、最良の手立てを一緒に考えていく活動を着実に実践していきたいと考えています」

お客さまを長期に渡って担当し、信頼関係を密に構築

超富裕層向けサービスでは、お客さまとの信頼関係構築が重要だ。みずほ銀行ウェルスアドバイザリー部では、組織体制や評価制度なども含めて、それに応えようとしている。同部部長の大和田明暢氏は次のように紹介する。

みずほ銀行 ウェルスアドバイザリー部 部長 大和田 明暢氏

みずほ銀行 ウェルスアドバイザリー部 部長 大和田 明暢氏「『MIZUHO Connected Service』のベースは、担当者が長期に渡ってお客さまを担当させていただくことです。通常、営業部店では、比較的短期間で担当者の異動が起こりますが、同会員のお客さまには、一定年数以上のRM(リレーションシップ・マネジメント)の経験と外部資格保有で社内認定を受けたウェルスアドバイザーが、お客さまを長期に渡って担当することで、お客さまとの信頼関係を密に構築していきます。

さらにご本人に留まらず、ご家族や資産管理会社を含めたファミリー全体の課題・悩み事に寄り添い、何世代にもわたる、トータルアセットプランニングを目指しています。このウェルスアドバイザーが窓口として、お客さまのニーズに最良のご提案をすべく、必要に応じてみずほ信託銀行やみずほ証券をはじめとする〈みずほ〉の各機能部署と『チーム』となって対応していくのが『MIZUHO Connected Service』の肝だと考えています。

『MIZUHO Connected Service』は、これまでみずほプライベートウェルスマネジメントにて有料で提供していたサービスを引き継ぎ、年会費無料でみずほ銀行のサービスとして提供します。ウェブの活用も含め会員限定のイベント・セミナーのご招待など、金融に限らず、非金融も含めたあらゆるサービスを拡充していく予定です。

非金融の分野では、ワイン・絵画などのご趣味、人間ドック・シニアライフなどへのご関心や、社会貢献活動、財団の設立といったお客さまの幅広なニーズに対し、200社以上の外部ネットワーク企業などとも協力しながらサービスを提供していきます。また超富裕層のお客さまご本人向けだけでなく、次世代を担う後継者コミュニティなども立ち上げることを検討しています。

ベンチャー企業オーナーの新興富裕層にも積極的にアプローチしていく方針です。上場後間もない新興オーナーは手元キャッシュの少ないケースがあることから、オーナーが保有する自社株式を活用した資金調達ニーズの相談が多くあります。そういった資金調達ニーズにも積極的かつ柔軟にお応えしていきます」

事業・資産承継、資本政策、不動産の機能をワンストップで

超富裕層の中でも、企業オーナーにとっては、企業の永続的な発展が大きなテーマになる。そこで頼りになるのが、みずほ信託銀行の事業・資産承継コンサルティングだ。みずほ信託銀行 執行理事 コンサルティング部部長の児島哲郎氏は次のように話す。

みずほ信託銀行 執行理事 コンサルティング部 部長 児島 哲郎氏

みずほ信託銀行 執行理事 コンサルティング部 部長 児島 哲郎氏「超富裕層のお客さまの悩みを解決するうえで、遺言まで含めた承継提案と不動産活用は重要なアイテムです。

また『企業オーナー』の事業承継を検討する際、オーナー所有の自社株式は、財産という面だけでなく経営権にも影響を及ぼすため、会社の資本政策まで考慮する必要があります。この承継、資本政策、不動産の機能をワンストップで提供することが信託銀行としての役割です。

みずほ銀行の担当者が長期に渡って『MIZUHO Connected Service』会員とのリレーションを構築し、銀行の資金供給、信託の承継・不動産、証券の資金運用等の各機能を「銀・信・証」一体で提供できることが〈みずほ〉の強みです。信託銀行はさらにエッジの効いたオーダーメードのサービスを提供していきたいと考えています。

みずほ信託銀行の事業承継、資産承継コンサルティングは、日本の金融機関では草分け的な存在であり、40年以上にわたって取り組んできたと自負しています。さらに遺言だけではなく、顧客ニーズへの対応により、数多くの承継に係る信託商品を世に送り出してきました。不動産も業界トップを堅持しています。超富裕層向けサービスで競争力の源泉にすべく、専門性をさらに高めていきます。

近年は承継コンサルティングの領域拡大を企図し、事業承継・資産承継といった次世代への財産・経営の承継提案から一族と企業の永続的な発展をめざすファミリービジネス・マネジメントへの取り組みを強化しています。具体的には、ファミリー憲章の制定や株主間契約の締結、親族懇親会開催などによるファミリーガバナンスの強化のほか、後継者教育やプライベートバンクサービス、承継提案・社会貢献・資産運用などのアセットプランニングをファミリー全体に提供してきました。今後はさらにみずほグループのあらゆる機能を駆使し、お客さまの事業、そしてファミリーのサステナブルな成長に貢献する機能を提供していくことで、他社行を上回るサービスと感じていただけるようにしていきたいと考えています」

オーナーなどの自社株マネジメントをサポート、企業全体をIB※6関連部署と両輪でカバー

企業オーナー、ファミリーなどのニーズにプライベートバンカーとして対応するのがみずほ証券だ。プライベートバンキング第一部 部長の湯村猛氏は、重要な軸を以下のように説明する。

みずほ証券 プライベートバンキング第一部 部長 湯村 猛氏

みずほ証券 プライベートバンキング第一部 部長 湯村 猛氏「重要な軸は大きく3つあります。まず『運用ビジネス』です。情報社会の昨今において、通常の金融商品に関してはお客さまと私たちに大きな情報格差はないものと考えています。私たちプライベートバンカーとしての付加価値の提供は、お客さま各々の資産状況の全体像をヒアリングなどで把握し、お客さまごとにポートフォリオをご提案することです。通常ではリーチしにくい投資対象へアクセスできるベンチャーキャピタルファンド、プライベートエクイティファンドや、海外での運用ニーズにはみずほセキュリティーズシンガポールを紹介するなど、多様化・グローバル化するお客さまの運用ニーズにお応えできるプロダクトやサービスを今後とも提供していきます。

重要な軸の2つめは『自社株マネジメント』です。上場企業オーナーの保有資産において自社株の占める割合は大きく、自社株の活用を目的とする各種ニーズが存在します。法人関係情報の取り扱いなど、法令諸規則に則り、最新の手法を取り入れた売買の提案など、オーナーの自社株マネジメントのサポートを実施することが非常に重要であり、みずほグループとして証券が中心となり担うべき分野です。また、上場企業オーナーは自社ビジネスの成長・拡大が最大の関心事です。プライベートバンカーとして、オーナー個人にパートナーとして寄り添いながら、インベストメントバンクビジネスはIB関連部署と適宜連携し、住み分けをして、法人・個人の両輪として企業オーナーのサポートを実現していきます。

重要な軸の最後は『みずほ銀行、みずほ信託銀行との連携』です。2021年、みずほ丸の内タワー内に銀行・信託・証券の営業部門が集結しました。これにより、従来以上に連携がスムーズに進められるなど、物理的な近さも、さることながら心理的一体感も醸成されてきたと感じています。例えば、社会貢献などニーズに対して、グループネットワークの活用を軸に、銀行、信託と一体で取り組むなど、お客さまへのサービス提供の幅も広がっています。

私自身、長年大手証券会社に勤務した後、みずほ証券に入社しましたが、改めて〈みずほ〉が持つ各種機能のポテンシャルの大きさを感じています。グループ各社と連携し、〈みずほ〉一体となって、超富裕層のお客さまにその機能を余すことなく提供させていただきたい、と考えています」

各社の取り組みを聞くと、〈みずほ〉が、まさにワンストップで、超富裕層向けの質の高い総合的なコンサルティングサービスを提供しようとする決意も感じられる。超富裕層のニーズに応えることはもちろんのこと、超富裕層向け市場の活性化という点でも、「MIZUHO Connected Service」の拡充に期待したい。

※1 MIZUHO Connected Serviceはみずほ銀行が提供する無償の会員制サービスです。本サービスはみずほ銀行からご案内させて頂き所定の申込書をご提出いただいたお客さまに対し提供させていただきます。

※2 出所:日本銀行『資金循環統計』より

※3 出所:CREDIT SUISSE 『グローバル・ウェルス・レポート2021』より

※4 出所:野村総合研究所『富裕層アンケート』、経済産業省『国民経済計算』から推計

※5 出所:野村総合研究所『富裕層アンケート』Capgemini『WORLD WEALTH REPORT2021』から推計

※6 インベストメントバンキング

■みずほフィナンシャルグループのホームページはこちら

■みずほ銀行のホームページはこちら

■みずほ信託銀行のホームページはこちら

■みずほ証券のホームページはこちら

関連情報

・みずほスマートポータル

法人のお客さまへ経営に役立つ情報やビジネストレンドをご案内す

・未来想像WEBマガジン

世の中の変化をはじめ、

・Mi-Pot

Mi-pot(

<PR>