写真:Japan Innovation Review編集部

写真:Japan Innovation Review編集部

日本企業のPBR(株価純資産倍率)の低さが、近年取り沙汰されている。PBRは証券市場における株主からの評価を表す指標と言えるが、東証プライム上場企業のうち約4割がPBR1倍を割り込んでいるのが実情だ。一方、高PBRを実現する企業は、いかにして持続的な成長を維持しているのか。本連載では『ビジネススクール企業分析 ゼロからわかる価値創造の戦略と財務』(西山茂編著/日経BP)から、内容の一部を抜粋・再編集。高PBR企業が持つ経営力の秘密に迫る。

本連載前半は、日用品メーカーのユニ・チャームを紹介する(西山茂・石地由賀著)。第1回は、ライバル企業に比べて圧倒的に高いPBRで推移する同社の市場評価を、数字の面から分析する。

<連載ラインアップ>

■第1回 ユニ・チャームは「成熟期」を迎えながら、なぜ高PBRを維持できるのか?(本稿)

■第2回 不織布・吸収体に経営資源を集中、ユニ・チャームの高収益を支える「本業多角化、専業国際化」とは?

■第3回 新興市場がユニ・チャームの成長を牽引、海外展開を成功に導く「勝ちパターン」とは?

■第4回 年間入園者数が3000万人を突破、東京ディズニーリゾートはなぜ驚異的なリピート率を維持できるのか?

■第5回 「待ち時間を減らす」東京ディズニーリゾートの“客単価”を引き上げたオリエンタルランドの方針転換とは?

※公開予定日は変更になる可能性がございます。この機会にフォロー機能をご利用ください。

<著者フォロー機能のご案内>

●無料会員に登録すれば、本記事の下部にある著者プロフィール欄から著者をフォローできます。

●フォローした著者の記事は、マイページから簡単に確認できるようになります。

●会員登録(無料)はこちらから

株式市場の評価は花王やライオンを引き離す

『ビジネススクール企業分析 ゼロからわかる価値創造の戦略と財務』(日経BP)

『ビジネススクール企業分析 ゼロからわかる価値創造の戦略と財務』(日経BP)

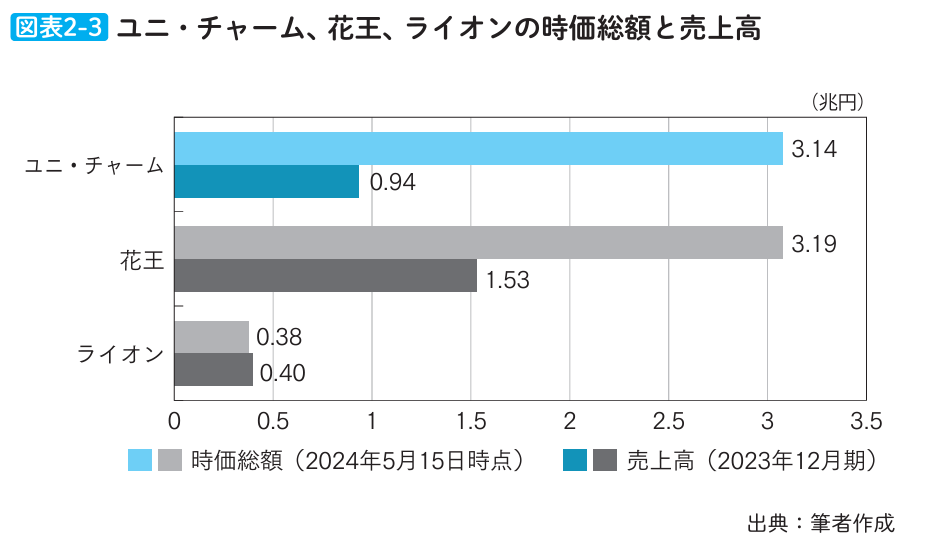

ユニ・チャームの業績や投資家の評価をライバル企業と比較してみましょう。比較対象として、主力製品は異なりますが、同じように日用品関連を主に扱っている花王とライオンを取り上げます。

花王は、トイレタリー用品で国内最大手です。「アタック」などの衣料用洗剤や「マジックリン」などの住居用洗剤、化粧品(カネボウ化粧品)などが特徴的です。また、ユニ・チャームの競合商品として、ベビー用紙おむつの「メリーズ」、生理用ナプキン「ロリエ」、大人用紙おむつ「リリーフ」などのブランドを持っています。

ライオンはオーラルケア商品に強く、歯ブラシでは国内トップです。花王と同様に、トイレタリー用品でも国内有数の企業です。

まず売上高に着目すると、花王(1.5兆円)> ユニ・チャーム(0.9兆円)> ライオン(0.4兆円) という順です(3社とも2023年12月期、以下同)。花王がかなり大きく、ユニ・チャームは2番手です。しかし時価総額を比較すると、ユニ・チャームと花王はほぼ同額です(3.1兆円、2024年5月15日)。

PBRは、ユニ・チャームが4倍を超えています(2024年5月15日時点)。同社のPBRの高さは、東証プライム上場企業のうち化学品メーカーとしてはトップレベルです(東証プライム上場で時価総額1000億円以上の「化学」企業が対象。日本経済新聞による2023年6月5日時点のデータ)。

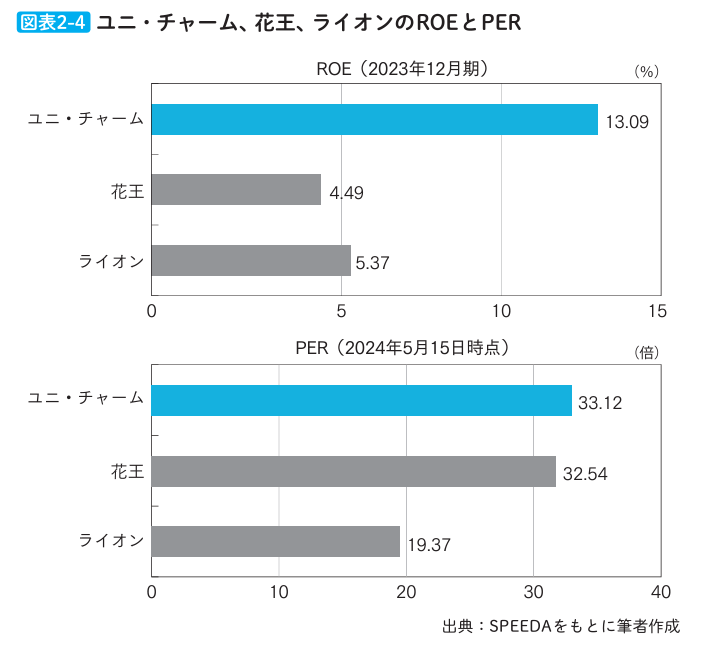

PBRをPER × ROEに分解すると、PER、ROEともにユニ・チャームは花王とライオンよりも高い水準にあります。PERは企業の成長性や将来性に対する投資家の期待の表れ、ROEは投資家から見た利益率の高さを測る指標と言われますが、ユニ・チャームはどちらの指標も優れています。

また、PBRの推移を見ると(下図)、過去5年ほどの間に、花王とライオンのPBRが徐々に低下してきたのに対して、ユニ・チャームのPBRは4~5倍をほぼ維持してきました。

3社のPBR推移から言えることは、花王やライオンが徐々に投資家からの評価を下げてきたのに対して、ユニ・チャームは評価を維持しているということです。似たような日用品の事業を展開している3社のPBRに差が開いたのはなぜでしょうか。