金本位制から管理通貨制へ移行した現在でも、金は「無国籍通貨」としての側面をもっており、基軸通貨である米ドルの代替として投資される傾向があります。

各国中央銀行が保有量を拡大中

金が通貨としての側面をもっていることから、各国の中央銀行は莫大な量の金を保有しています。自国通貨だけでなく基軸通貨米ドルに万が一のことが生じた場合の外貨準備、つまり資産価値の保全のためです。

2018年は各国中央銀行が金保有量を大きく増やした年でした。金の国際調査機関ワールド・ゴールド・カウンシル(WGC)によると、2018年の中央銀行による金の購入量は651.5トン。前年から74%増加しており、米国が金本位制離脱を決めた1971年以降で最大となっています。

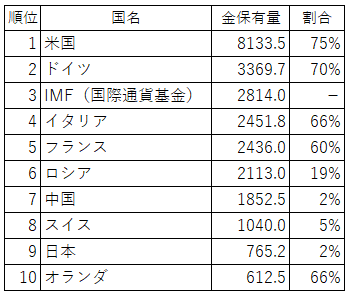

2018年末現在の各国中央銀行・公的機関の金保有量(単位:トン)と外貨準備に占める金の割合(出典:IMFへの報告からWGCまとめ)

2018年末現在の各国中央銀行・公的機関の金保有量(単位:トン)と外貨準備に占める金の割合(出典:IMFへの報告からWGCまとめ)

この傾向は2019年に入ってからも続いており、2019年1~3月期も前年同期比68%増の145.5トンを購入しています。WGCでは各国中央銀行が金購入を進めている理由について、「不安定な世界経済や地政学リスクが背景にある」と分析しています。

地政学リスクとは、ある特定の地域が抱える政治的・軍事的な緊張の高まりが、その地域もしくは世界全体の経済を先行き不透明にするリスクのこと。テロや戦争、国・地域の財政破綻などが典型的ですが、今回は米国と中国の貿易戦争や、英国の欧州連合(EU)離脱などが背景に挙げられています。

金を投資対象にした投信やETFで

個人においても、戦乱の歴史が長い旧東欧諸国やアジア・アフリカの新興国など、自国通貨の信用がそれほど高くない国々では、金による資産保有が珍しくありません。日本の個人が資産運用で活用するためには、(1)金価格に連動するように設計された投信やETFを買う、(2)ドルコスト平均法で金を買い付ける「純金積立」を利用する、(3)金鉱株などの金関連銘柄で構成された投信を買う――の3つが一般的。最も手軽でわかりやすいのは(1)だと思います。