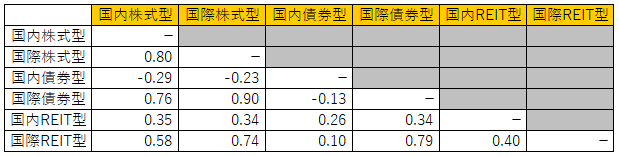

金融商品の値動きの近さ(連動性)を測る物差しとして相関係数という指標があります。ある金融商品2つの値動きを比べて、まったく同じなら+1、まったく逆なら-1、無関係で動くなら0(ゼロ)として表されます。相関係数が-1に近いほど逆の値動きになり、分散効果が期待できるというわけです。

次の表は、投信評価会社のモーニングスターがまとめた2018年3月までの5年間における投信の投資対象別の相関係数です。これを見ると、国内REIT型と国内外株式型との相関係数が比較的小さいことが見て取れます。最も低いのが国内債券型。たとえば、国際株式型と国内債券型の投信を持っている人が、分散投資によるリスク低減効果を期待するなら、国内REIT型投信が次の投資候補になると考えられます。

投信の投資対象別相関係数(期間:2013年4月~2018年3月。各資産はモーニングスターインデックス。出所:モーニングスター)

投信の投資対象別相関係数(期間:2013年4月~2018年3月。各資産はモーニングスターインデックス。出所:モーニングスター)

(* 配信先のサイトでこの記事をお読みの方はこちらで本記事の図表をご覧いただけます。http://jbpress.ismedia.jp/articles/-/54399)

相対的に高い分配金がJリートの大きな魅力

Jリートの金融商品の魅力としては、国内外の株式・債券との分散効果が期待できることに加えて、分配金が相対的に高いことが挙げられます。東証がまとめた2018年8月末現在のJリート全体の予想年間分配金利回りは4.16%。一部上場企業株式の平均配当利回りが同時期で1.71%ですから2倍以上になります。

利回りが相対的に高いのは仕組み上の特徴といえます。Jリートは不動産投資法人という会社のような形態になっており、一定の要件を満たすと法人税課税を受けることなく利益を投資家に分配することができます。通常の事業会社は法人税を支払った後に投資家へ配当しますが、Jリートは利益の大半を投資家に分配できるので分配金利回りが高くなるのです。