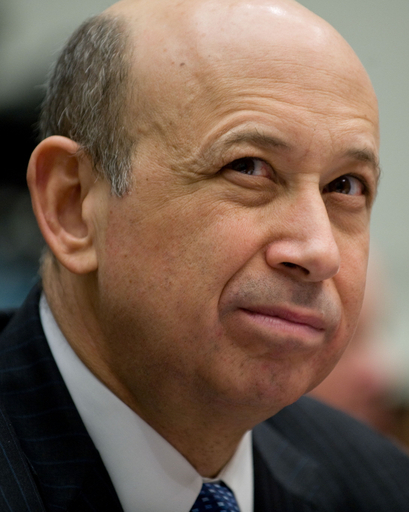

6850万ドル(約64億円)を手に入れたら何をするか。庶民にとってはあまりにも非現実的で空しい想像だ。米ウォール街を代表する金融機関、ゴールドマン・サックスのロイド・ブランクフェイン会長兼最高経営責任者(CEO)が2007年分として受け取ったボーナスの額はそれほど浮世離れしている。実際にはそれに固定給が加わり、自社株支給を含めた莫大な報酬が彼の懐に転がり込んだ。

だが、投資銀行の黄金時代は、昨年秋の金融危機で終止符が打たれた。「ゴールドマンでさえ、一時は資金繰りが厳しかった」(市場筋)という環境に、同社は銀行持ち株会社への転換を迫られ、政府による公的資金注入や、連邦準備制度理事会(FRB)が用意した流動性供給策にすがった。業績悪化で同社上層部が、2008年分のボーナス返上に追い込まれたのは記憶に新しい。

ところが、それからわずか1年後、早くも同社の巨額報酬が復活する気配を見せている。ウォールストリート・ジャーナル紙がまとめたアナリスト試算によれば、ゴールドマンの2009年平均報酬(給与とボーナスの合計)は、2007年実績の66万1490ドル(約6200万円)を上回る可能性が濃厚。急減した2008年の36万3655ドル(約3400万円)からは倍増の勢いだ。

危機対応で息吹き返した金融界

「ターゲットを囲ってしまえば、極めておいしい商売」(邦銀幹部)の投資銀行業務。今さら説明は不要だろうが、有望な未公開企業や、合併・買収(M&A)案件の動きをいち早く捉え、株式公開から、社債発行など日々の資金調達などを含めたあらゆる節目で手数料を稼ぎ出す。

ただ、低所得者向け高金利型(サブプライム)住宅ローン関連債券をはじめとする複雑な証券化商品の取引は「規模縮小が不可避」(ニューヨーク連銀のダドリー総裁)。投資家がリスク回避姿勢を完全には解かない中、高リターンの金融商品を組成・販売して荒稼ぎする時代は終わった。

さらに、金融危機のような極端な信用不安に陥った場合、商業銀行と違って銀行預金のようなバッファーを持たない投資銀行は、あっという間に手元資金が枯渇する弱みもさらけ出した。米証券4位だったリーマン・ブラザーズの経営破綻は象徴的だった。

それでも、ゴールドマンは、過去最高の報酬を従業員に振る舞える状況を取り戻しつつある。

最大の要因は、金融市場の正常化だ。米政府・FRBが打ち出した緊急経済対策と超低金利政策の相乗効果は、当局が「潰さない」と宣言した大手金融機関の収益回復に貢献。経営健全性にお墨付きを与えたストレステスト(特別検査)を経て、金融不安はほぼ消え去った感がある。

金融機関は普通株や社債の発行に大きな支障がなくなり、特に大手金融機関が5月からの約1カ月間に調達した資金は総額800億ドル(約7兆4000億円)を超えた。その引き受け業務を手掛けたのは、ゴールドマンを筆頭とする証券会社だったわけで、4-6月期のウォール街は大いに潤った。