アビームコンサルティング 執行役員 プリンシパル 戦略ビジネスユニット長の斎藤岳氏(撮影:宮崎訓幸)

アビームコンサルティング 執行役員 プリンシパル 戦略ビジネスユニット長の斎藤岳氏(撮影:宮崎訓幸)

東京証券取引所は2023年、上場企業に向けて「資本コストや株価を意識した経営」を呼び掛けた。「PBR1倍割れ」の企業には改善策を求めてもいる。PBRへの関心が高まる中で、ROIC経営への注目度も高まっている。経営指標としてROICを位置づけることで、どのような効果が期待できるのだろうか——。

高PBR企業と低PBR企業との比較を交えて、先ごろROIC経営に関する調査レポート「進化するROIC経営の実態調査」を発表したアビームコンサルティングの斎藤岳氏に聞いた。

PBRへの関心が高まり、再び注目を集めるROIC

企業に対する資本市場からの圧力が強まっている。最近よく話題に上るのが、2023年3月に東京証券取引所が上場会社に対して行った、「資本コストや株価を意識した経営の実現に向けた対応」の要請だ。特に、PBR(株価純資産倍率)1倍割れの企業には改善が求められる。すでに、改善に向けた具体策を開示した上場企業も少なくない。

「PBR=株価/1株当たりの純資産」である。成長期待が膨らめば株価は上昇し、PBRも高まる。純資産をスリム化しても同じ効果がある。

PBRが関心を集める中、経営指標としてのROIC(投下資本利益率)への注目度も高まっている。「ROIC=税引後営業利益÷投下資本=税引後営業利益÷(運転資本+固定資産)」。その言葉通り、投資した資本当たりどれだけ本業の利益を生み出したかという指標だ。

「2004年ごろ、連結会計が重視される流れの中で、ROICが注目されたことがあります。それから20年ほど経ったいま、PBRとの関係もあってか、再びROICが注目されています。当社への問い合わせも増えていますが、グーグルの検索キーワードからもこの傾向を確認することができます」と語るのはアビームコンサルティング(以下、アビーム)のプリンシパルで、戦略ビジネスユニット長を務める斎藤岳氏である。

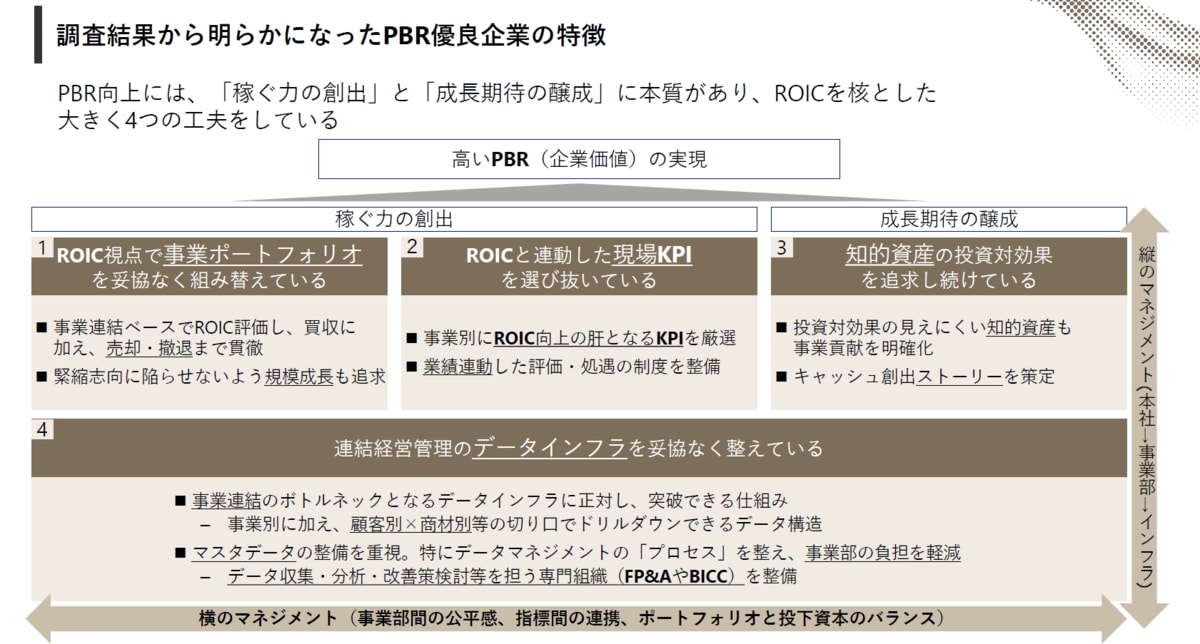

PBRを高める道筋はいくつかある(下図)。PBRの高い企業の多くが、ROIC視点で事業ポートフォリオの組み替えを行っており、ROICと連動した現場KPIを選び抜くことで「稼ぐ力」を高めている。また、知的資産の投資対効果を追求して、「成長期待」を醸成している。

(出所)アビームコンサルティング「進化するROIC経営の実態調査」(以下同)

(出所)アビームコンサルティング「進化するROIC経営の実態調査」(以下同)拡大画像表示

以下、「事業ポートフォリオ」と「現場KPI」「知的資産」という3つのキーワードとROICの関係に着目しつつ、ROICを算出する上で欠かせないシステムを含めて、PBRを高めるためのアプローチを考えてみたい。