J.フロント リテイリング 取締役兼執行役常務 財務戦略統括部長 兼 大丸松坂屋百貨店 取締役の若林 勇人氏(撮影:酒井俊春)

J.フロント リテイリング 取締役兼執行役常務 財務戦略統括部長 兼 大丸松坂屋百貨店 取締役の若林 勇人氏(撮影:酒井俊春)

百貨店の大丸、松坂屋、ファッションビル・PARCO(パルコ)の運営などを中核に幅広い事業を展開するJ.フロント リテイリング。同社の財務戦略統括部長(以下、記事内ではCFOと記載)である若林勇人氏は、短期売上至上主義だった百貨店の経営を変革し、店舗別貸借対照表(B/S)の導入などで店舗経営の改革を主導してきた。同社が現在進める、2030年に向けた事業ポートフォリオ変革の狙いを聞いた。

グループの弱みを把握し、補うのが持株会社の役目

――J.フロント リテイリングは、百貨店などを傘下に持つ持株会社ですが、グループの財務戦略を司るCFOとして心がけていることは何でしょうか。

若林 勇人/J.フロント リテイリング 取締役兼執行役常務 財務戦略統括部長 兼 大丸松坂屋百貨店 取締役

若林 勇人/J.フロント リテイリング 取締役兼執行役常務 財務戦略統括部長 兼 大丸松坂屋百貨店 取締役1985年松下電器産業(現パナソニック)入社。経理・財務畑を歩み、2013年コーポレート戦略本部 財務・IRグループゼネラルマネージャー(理事)就任。2015年J.フロント リテイリングに入社し、執行役 財務戦略統括部長、2018年より現職。日本CFO協会理事。

------

好きな言葉:「成功を導くのは自信と勇気」(自信を持つためには周到な準備が必要。最後には勇気をもって実行する)

注目の企業:ソニー(日本を代表する電機メーカーから日本を代表する複合企業体に変革を遂げたため)

お薦めの書籍:『CFO思考』(徳成旨亮著)

若林勇人氏(以下敬称略) 財務戦略とは、人財戦略と並んで、経営戦略を実効性のあるものにするために欠かせない機能戦略の1つであると考えています。

私は持論として、経営戦略と事業戦略は違うと社内で経営陣に話しています。当社の場合、持株会社(以下・HD)として果たすべき役割が経営戦略であり、事業戦略は、各事業会社がそれぞれの強みを生かし、伸ばしていくための戦略です。

一方でHDが担うべき経営戦略は、事業会社の強みを伸ばすだけでなく、グループ全体として何が弱みであり、何が足りないのかを分析し、どうやって補うかを含めた全体戦略となります。

――その全体戦略に基づく今後の計画はどのようなものでしょうか。

若林 当社は現在、百貨店事業、ショッピングセンター事業の2部門で稼ぎ出す収益が大きく、売上全体の7割以上を占めています。その事業を営んでいる建物の多くは当社の保有資産であり、都心の一等地に存在します。このポテンシャルをいかに活性化していくかが、当社グループが成長するための最大のテーマです。

これまでも当社は、経営指標として総資産利益率(ROA)を中心に据え、資産効率を意識した事業を推進してきました。しかし残念ながら、百貨店市場は右肩下がりが続いています。ショッピングセンター事業を加えても、小売一辺倒では、当社グループの企業価値を上げていくのは難しい状況です。

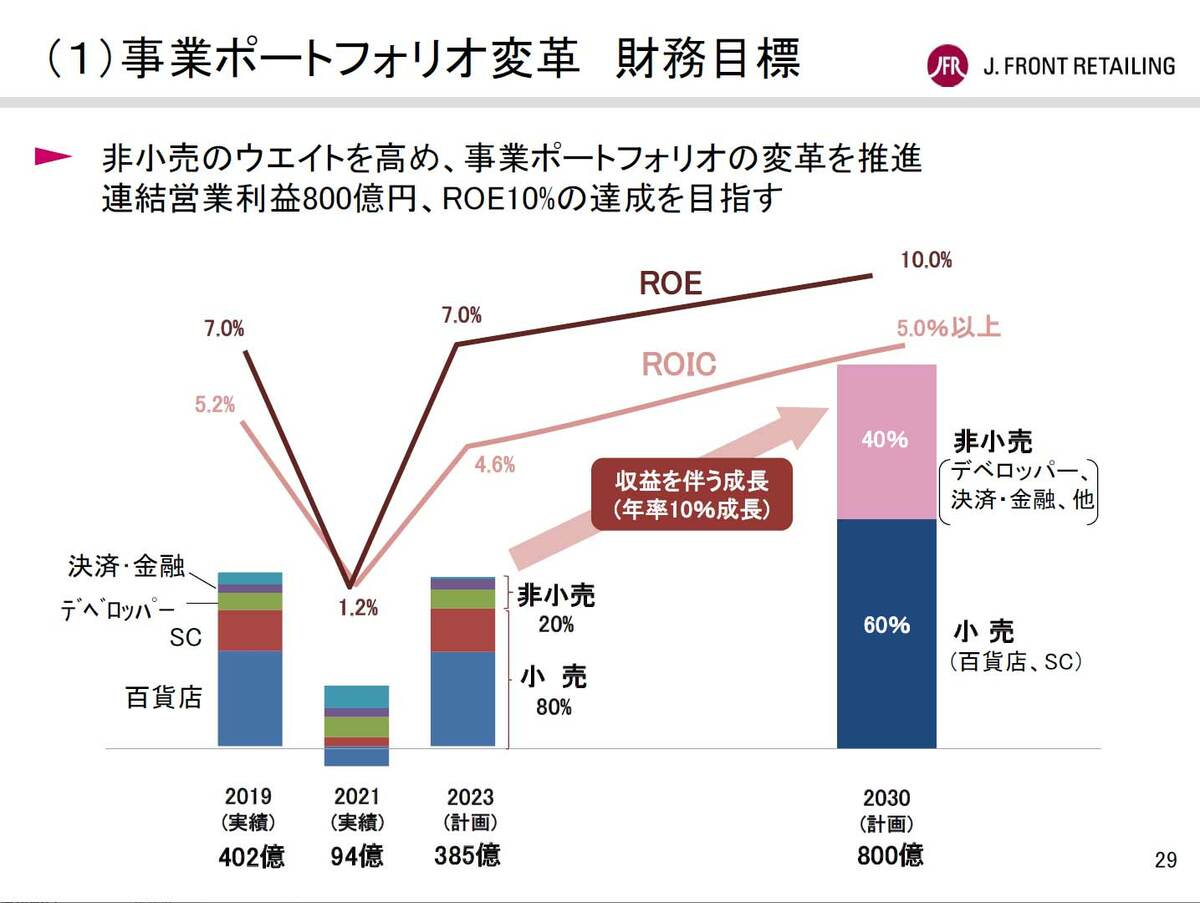

そこで、新たな中核事業を立ち上げる戦略を立て、事業ポートフォリオの変革を進めています。具体的には、不動産デベロッパー事業、クレジットカードを中心とした決済金融事業の「非小売」2事業に注力し、中長期的に中核事業として育てていく計画を立てています。

「非小売事業」を管理する経営指標を導入

――事業ポートフォリオの変革を実現するための課題はどこにありますか。

若林 デベロッパー、決済金融事業はどちらも百貨店から派生した事業ですが、今後は独立した事業として積極的に投資していきます。

課題は、百貨店事業とは全く異なるビジネスモデルへの対応です。特にデベロッパー事業は、構想・企画から新しいビルを開業して収益化するまで、平均7~8年はかかります。その間はいわゆる先行投資の期間となるわけです。百貨店のように、店を開けていればキャッシュが毎日入ってくるビジネスとは構造が大きく異なります。キャッシュフローに対する考え方を変えていかなければいけません。

不動産ビジネスは投資の規模が非常に大きいことも特徴です。これまでの小売業中心の時代は、自己資本利益率(ROE)を主要な経営指標に据えていました。ROEを改善するために、どちらかというとバランスシートを小さく、筋肉質な経営を目指してきました。

ところが、不動産事業の拡大を目指す以上、この考え方を180度転換する必要があります。不動産事業は、有利子負債を含めた大きなバランスシートで収益を拡大することになるからです。

具体的にはこういうことです。現在、当社グループ全体の総資産は、約1兆1200億円程度です。この資産を生かしたデベロッパー事業と金融決済事業で、2030年の営業利益を全体の40%に持っていこうという計画を立てました。これは現在の構成比の2倍以上です。

このとき、概算ですが当社グループの総資産は1兆7000億円を超えると想定しています。増加分の大半は有利子負債になりますが、そうならざるを得ないというのがこの事業戦略になります。有利子負債の増加は必要なものであり、大きなバランスシートになっても、収益性をいかに確保できるかが今後の課題です。

そこで当社は新たな経営指標として、投下資本利益率(ROIC)による経営管理に移行しました。ROICでは、分母に有利子負債を含む投下資本を置くことがポイントです。デベロッパー事業、決済金融事業で上げるべき利益を、ROICを用いて管理していくことが、今後の当社の財務戦略の重要課題となります。