リーマン・ショックの影響を引きずって波乱含みで始まった2009年の株式相場。日経平均株価は3月10日に7054円98銭とバブル崩壊後の安値(終値ベース)を記録したが、終わってみれば、年間の上昇率は19.0%とG7参加国の平均並み(20±2%)を確保。12月の1カ月間だけを見れば12.8%上昇と、2010年に期待をつなぐ、尻上がりの相場となった。

日経平均株価に比べて金融セクターのウエイトが高いTOPIX(東証株価指数)は+5.6%と冴えないパフォーマンスだったが、12月月間では8.1%の上昇を演じた。11月末時点では通年マイナスの水準にあっものを、最後の1カ月でプラスに盛り返しただけでも、良しとすべきだろう。

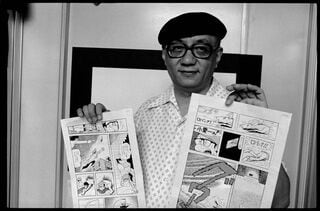

チャートが示す底入れの兆し

3体の仏像が並んだように見える。下落相場への転換を暗示する。

3体の仏像が並んだように見える。下落相場への転換を暗示する。 三尊天井と正反対の形。強力な底入れのサインとされている。

三尊天井と正反対の形。強力な底入れのサインとされている。

TOPIX算出の基礎となる東証1部の時価総額の推移を振り返ってみよう。2009年の底となったのは3月12日の229.3兆円。バブル崩壊後のボトムである2003年3月11日の221.7兆円を前に、何とか、崖っぷちで踏みとどまった格好だ。さらに遡ると、1部時価総額は10月15日にも231.2兆円と相場史に残る底を打っている。

この3点を結ぶとチャート型の1つである「逆三尊」となる。3体の仏像が並んだように見える「三尊天井」は上昇相場から下方に転換するサインとして知られる。「逆三尊」はこれとは正反対に強力な底入れの兆しとされている。つまり、この点から考えると、日本株は底割れを回避し、プラスに向かう可能性が高い。

日経平均株価が3万8915円87銭の史上最高値を記録したのは1989年12月29日だった。高値20周年に当たった2009年末には懐古的な記事を数多く目にしたが、その論調は、一様に「20年経っても株価はたった4分の1」というものだった。

ところが時価総額に視点を移せば2009年末の302兆円は、1989年末の590兆円の2分の1超まで回復している。

株価指数はマーケットの状況を知る重要な指標であることは議論の余地はない。ただ、唯一絶対の指標ではないのだ。しかも、日経平均株価は、数度の大幅銘柄入れ替えを経て、必ずしも継続性のある指標ではなくなっている。マスコミ各社には、そろそろ、読者・視聴者の経済に対するリテラシーを低めんとするかのような報道はやめてもらいたいと苦言を呈しておこう。

まだまだ伸びシロの大きい中国株

ヘッジファンドとは異なり、オーソドックスなスタイルを貫く運用機関は一国のGDPと時価総額の比率を重視する傾向が強い。先進国では、時価総額がGDPの1.3倍を超えると極めて危険で、バブルが生じている可能性が高いと経験則的に捉えられている。