(写真はイメージです)

(写真はイメージです)

連載「ポストコロナのIT・未来予想図」の第9回。世界中でデジタル通貨の検討が加速している大きな要因として、中国のアントグループや米国のフェイスブックといった巨大企業のデジタルマネー分野への参入が挙げられる。関連国際会議の部会長も務めた元日銀局長・山岡浩巳氏が最先端の動向と背景を解説する。

前回は、中央銀行デジタル通貨を巡る検討が世界的に加速している姿をご紹介しました。今回は、その一つの大きな要因である、米国のGAFA(Google、Apple、Facebook、Amazon)や中国のBAT(Baidu、 Alibaba、 Tencent)といった巨大企業のデジタルマネー分野への参入を取り上げます。

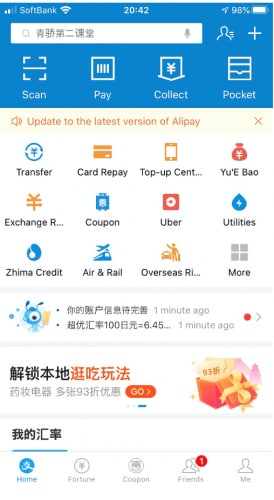

実際、世界で今話題を集めているデジタルマネーを思い浮かべると、Alipay、WeChatPay、Apple Pay、Amazon Pay、Google Pay、そしてFacebookが主導するLibra(リブラ)など、GAFA、BATが主導するものがほとんどです。

これらを細かくみると、①自らの債務を決済手段とするもの、②他の決済手段が使えるプラットフォ―ムとして提供されるものなど、さまざまな違いはありますが、このような巨大企業がデジタルマネーに一斉に参入していることは、金融や経済に大きな影響を与えています。

中央銀行デジタル通貨検討の背景

中央銀行デジタル通貨が検討されている背景としては、デジタル技術の発達や暗号資産(仮想通貨)の登場なども挙げられるでしょう。

しかし、JR東日本のSuicaの登場は2001年まで遡りますし、Suica同様の技術を中央銀行が自ら使えば、デジタル通貨の発行も技術的には可能であると思われます。したがって、中央銀行デジタル通貨を可能とする技術が、最近になって初めて誕生したわけではありません。

また、ビットコインやブロックチェーン、分散台帳が登場したのは、今から10年以上前の2009年です。しかし、この当時、中央銀行デジタル通貨を巡る議論が盛り上がっていたとは言えません。

中央銀行デジタル通貨の検討が、昨年後半以降に加速している直接の要因はやはり、Facebookの主導するLibraと、中国のデジタル人民元の取り組みであったといえます。そして、この2つにも、“BigTech”と呼ばれる巨大企業が深く関わっています。

「ビッグテック」のデジタルマネーへの参入

デジタル通貨リブラは、安全資産を裏付けとする「ステーブルコイン」であることが特徴です。しかし、安全資産を裏付けにして価値の安定を図る暗号資産は、実はリブラ構想の公表(2019年6月)より前からいくつか存在していました。では、なぜリブラが大きな注目を集めたのか。やはり、これを主導しているのが、米国GAFAの一角を占め、20億人超のユーザーを抱えるFacebookだったからといえます。

中国のデジタル人民元も、その狙いの一つは、中国のBATを構成するAlibabaグループやTencentグループが運営するAlipayやWeChatPayを牽制することが、狙いの一つと考えられます。数日前には、史上最高額となることが予想されていたAlipayのIPO(新規株式公開)が、中国当局とJack Maとの面談の後で延期されたことが注目を集めました。

GAFAやBATだけではありません。近年、他国のBigTech企業も、次々とデジタル決済に参入しています。代表的なものとして、シンガポールのGrabの“Grab Pay”、インドネシアのGoJekの“GoPay”、南米のMercadoの“Mercado Pagoなどが挙げられます。

既存のマネーシステムへのチャレンジ

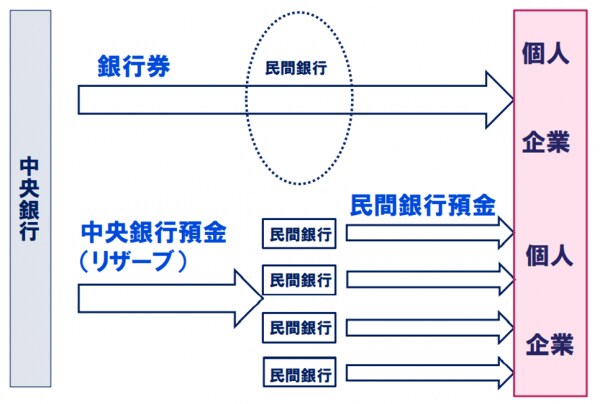

近代以降のマネーシステムでは、マネーは国の枠組みの下で中央銀行制度や法制度、徴税権などによって信認を与えられ、中央銀行と民間銀行の「二層構造」のもとで供給されてきました。中央銀行は民間銀行などに中央銀行預金を発行し、民間銀行は一般向けに銀行預金(民間銀行マネー)を発行します。そして、銀行預金は決済手段として使われると同時に、銀行貸出の原資にもなってきました。

決済インフラの提供は、単独では採算ベースに乗りにくいビジネスです。この中で、民間銀行は、預金を通じて集めた資金の一部を準備に充て、大半を貸出などに充てることで、「決済サービス」と「金融仲介」の両方を同時に提供し、決済インフラの運営を可能にしてきました。

しかし、現代のBigTech企業は、「決済インフラの提供を通じてデータを集め、広範なビジネスで活用する」という、新しいモデルを創り出しました。デジタル技術の進歩と、彼らが「データ・ジャイアント」であることが、このようなモデルを可能にしたといえます。そして彼らは、決済インフラを通じて、ますます巨大な量のデータを、国を超えて集積しています。

このようなBigTech企業の金融分野への参入には、国際機関も大きな関心を持ってきました。例えば、スイスに本拠を持つ金融安定理事会は2019年2月、筆者が部会長(workstream lead)を務める形で、”FinTech and market structure in financial services”と題する報告書を公表しています。

BigTech企業は、これまでの新規参入者とは全く異なる特徴を持っています。

従来、金融業界の新規参入者は、大銀行に比べればはるかに規模の小さい企業やスタートアップ企業が中心でした。彼らは、小回りの利く特性を活かし、既存の銀行が十分カバーできていなかった個別領域に参入してきました。そして大銀行はしばしば、これらの参入者を丸ごと買うといったことも行ってきました。

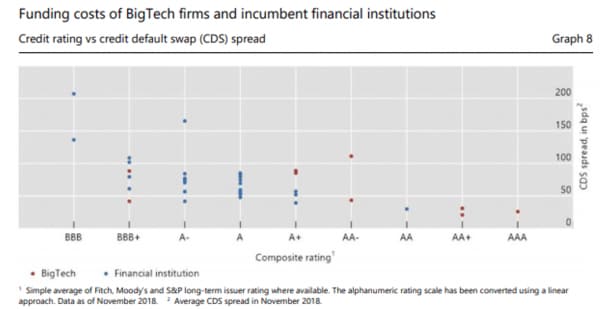

これに対し、BigTech企業は、既に大銀行よりも有名であり、格付けも高く、資金を外部から借り入れるコストも銀行より低いのです。このことは、金融分野に参入する上で有利に働きます。

BigTech企業の格付けと調達コスト

BigTech企業の格付けと調達コスト横軸:格付け、縦軸:調達コスト(CDSスプレッド)

青:金融機関、赤:ビッグテック企業 (出所)金融安定理事会

借り入れるコストが安ければ、それだけ貸出や投資を行う上でも有利です。また、デジタル決済手段を自らの債務として提供することは、自らの信用力が十分に高くなければできません。

加えて、BigTech企業は、銀行よりも多くのデータを集積し、銀行よりも広い範囲のビジネスにこれを活用しています。さらに、「データ」だけでなく「計算力」の面でも、BigTech企業は今や、世界のクラウド市場のトッププレイヤーとなっています。 銀行から見れば、BigTech企業は、銀行の600年の歴史の中で対峙した最強の競争者と言えるかもしれません。世界の大銀行の一つであるJPモルガンのダイモンCEOが、これからの競争相手として、他の銀行ではなくGoogleやFacebookを挙げているのも頷けます。

未来のマネーシステムとは?

そして、中央銀行デジタル通貨の取り組みも、BigTech企業が次々とデジタルマネー分野に参入する中、中央銀行がデジタルマネーのコントローラビリティを確保しようとする取り組みと捉えることもできます。とりわけ、中国のデジタル人民元は、このような色彩を色濃く持っているように思えます。

同時に、BigTech企業のデジタルマネーへの参入に対し、単に「中央銀行もこれに対抗し自らデジタル通貨を発行すべきか」という論点から考えることは、あまり生産的ではありません。

現在起こっているマネーの変化は、近代以降のマネーシステムが、技術革新によって変革を迫られていることを示唆しています。「中央銀行と民間銀行の二層構造」や、「預金を核とする金融仲介と決済の提供」といったモデルとは異なる、デジタル技術とデータ革命に立脚する新たなモデルが登場しています。この中で、「未来のマネーシステムはどうあるべきか」という広い視点から、対応を考えていく必要があります。

例えば、各国の中央銀行は概ね、当座預金の提供先を銀行などに限っていますが、この仕組みを維持すべきか、それとも、新たなマネーへの参入者にも広げるべきなのか。銀行は預金を集めることが認められる一方、その業務範囲はBigTech企業などに比べて限定されていますが、両者の競争上のイコールフッティングをどのように確保すべきなのか。これらの難しい問題を、一つひとつ解きほぐしていくことが求められています。

◎山岡 浩巳(やまおか・ひろみ)

フューチャー株式会社取締役/フューチャー経済・金融研究所長

1986年東京大学法学部卒。1990年カリフォルニア大学バークレー校法律学大学院卒(LL.M)。米国ニューヨーク州弁護士。

国際通貨基金日本理事代理(2007年)、バーゼル銀行監督委員会委員(2012年)、日本銀行金融市場局長(2013年)、同・決済機構局長(2015年)などを経て現職。この間、国際決済銀行・市場委員会委員、同・決済市場インフラ委員会委員、東京都・国際金融都市東京のあり方懇談会委員、同「Society5.0」社会実装モデルのあり方検討会委員などを歴任。主要著書は「国際金融都市・東京」(小池百合子氏らと共著)、「情報技術革新・データ革命と中央銀行デジタル通貨」(柳川範之氏と共著)、「金融の未来」、「デジタル化する世界と金融」(中曽宏氏らと共著)など。

◎本稿は、「ヒューモニー」ウェブサイトに掲載された記事を転載したものです。