筆者は昨年6月18日にMacro Information「CPIコアは日米欧英で低位安定継続」を作成。その中で、「国際的な需給逼迫観測といったファンダメンタルズ要因に基づく上昇に上乗せされる形で、マネーの動き主導で原油や穀物といった商品市況の高騰が加速している現状についても、そのまま持続的な動きだとみなしてしまうのはどうかと、筆者は疑問に感じる」とした上で、「内外の消費者段階の物価指標を見る際に、いわゆるコアベースではなく、原油や食品などを含んだ総合ベースの上昇率が高くなっていることを材料視する傾向が強い」状況になっていたことに対して、いち早く警告を発した。

また、同じ6月には、月初から5回シリーズでMacro Information「債券売り材料は『戦線が伸びきった』」を作成し、急上昇していた長期金利が低下に転じるという予想を前面に強く出したという経緯がある。実際、債券先物は6月13 日をボトムに上昇。10年債利回りは6月16日に記録した1.895%をピークに、低下に転じることになった。

その後、「原油・穀物バブル」が崩壊。世界的な景気悪化によるデフレ圧力が上乗せされる中で、市場取引では「デフレ」が重要なキーワードの1つになっている。チーズの小売価格を大手1社が約30年ぶりに引き下げるというニュースも出てきた。ここであらためて、日米欧英および中国のCPI(消費者物価指数)前年同月比がどのような状況になっているのかを確認しておくことにする。

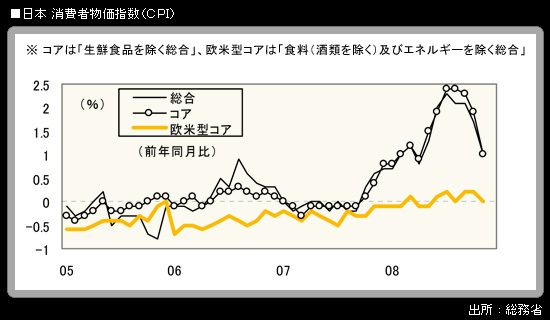

日本では、CPIのうち、日本流のコア(生鮮食品を除く総合)が2008年7・8月に前年同月比+2.4%でピークをつけた後、11月には同+1.0%までプラス幅縮小。2009年5月にはマイナスに転じる見通し。欧米型コア(食料<酒類を除く>及びエネルギーを除く総合)は、前年同月比0%近辺で低位安定を続けており、今後は景気悪化を背景に、マイナス圏に沈んでいくと予想される。

米国では、CPI総合が2008年7月に前年同月比+5.6%でピークをつけた後、12月には同+0.1%まで鈍化。次回2009年1月分ではマイナス転落の可能性が高い。コア(食品・エネルギーを除く総合)は、2008年12月が前年同月比+1.8%。節目の+2%を割り込んだが、これは2004年8月以来のことである。