前回、ゆうちょ銀行の抱える経営リスクについて書きました。

ゆうちょ銀行が、民間銀行を基準とした場合に、銀行としての経営を認められていることについて、私にはよく分からない部分があります。

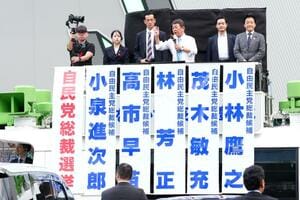

郵貯銀行と民間銀行との間には大きな隔たりがある〔AFPBB News〕

かつて私は、大臣経験者の主催するかなり大きな勉強会の場で日本郵政公社の当時の生田正治総裁と議論をしたことがあります。それは、郵貯が抱える資産と負債のミスマッチのリスク、つまりALM(資産負債管理)リスクについての疑問についてでした。

その内容は、週刊ダイヤモンド(2007年12月22日号「郵便局への年金業務委託で民営化の閉塞感を打破せよ」)やメールマガジンなどで既に発表し、また、郵政民営化を議論した2005年の衆議院郵政民営化に関する特別委員会で参考人として意見を述べたのと同じものです。

端的に言えば、銀行経営の最も重要なポイントは、資産と負債のバランスにあります。資産が常に負債を上回ることが完全に確定していれば、リスクなく収益が確定するわけですから最も健全と言えます。

民間銀行は厳しい審査によってリスクを最小化する

しかし、金融市場が合理的である限り、そうした状態はあり得ません。というのは、リスクが最も少ない資産は金利変動(期間)リスク・信用リスク・流動性リスクが最小の資産であり、通常は最短期もの(翌日もの)の国債になりますが、最小リスクであるわけですから最低の金利でなければ市場が非合理的になります。

銀行の資金調達コストは通常は国のそれより高いうえ、人件費や管理費や不動産費用などがかかりますから、トータルコストは最短期ものの国債金利より高くなります。

従って、銀行は何らかのリスクを取って、自らのトータルコストを上回る資産収益を得ようとします。民間銀行がオーソドックスに行う手法は、金利変動(期間)リスクを取らずに信用リスクを取るやり方です。

つまり、3年の定期預金で資金を集めたら、3年物の貸し付けを行うものです。期間は同じですから、仮に金利水準が変化しても資産と負債の価値の変動は等しいはずです。これが金利変動リスクを取っていないケースです。伝統的銀行検査では、期間(金利変動)リスクについては厳しく制限するのが通常です。

その代わりに、普通民間銀行は、貸したお金が返ってこないという信用リスクを取ります。審査を行って信用リスクを評価し、個人や銀行よりも信用力が低い企業への貸し付けを行い、さやが取れる金利で貸して収益を得るのです。もちろん、審査の甘さや経済環境の悪化などによって、返済が滞れば損失が発生します。

現実には、大企業の多くは銀行との信用力に格差がないかむしろ優良であり、利ざやを稼ぐ相手にはなりません。そのため、個人や中小企業、無担保融資、不動産融資などの信用リスクの高い融資に民間銀行の多くが傾斜し、経済が悪化すると損失が拡大し破綻するということを繰り返してきました。

リスク回避や分散化のために導入されたはずの証券化やデリバティブ、CDS(クレジット・デフォルト・スワップ)などの投資手法が新たなリスクを生んできたことは、生々しい経験となっています。

資産と負債の期間に大きなミスマッチ抱える

ところがこうした民間銀行に対して、民営化されたはずのゆうちょ銀行は、郵政公社の時代から全く異なるリスクとリターン、資産と負債の組み合わせを持ってきました。その姿は民営化によっても根本的には変わらず、民営化とは何であったのか、問いかける必要があるのです。

郵貯は、伝統的に、民間銀行では許されない資産と負債の期間の大きなミスマッチのリスクを許されてきました。資産の大半は、金利変動による価格変動リスクが大きな10年物を中心とした国債に投資されます。

そうした長期の国債は、信用リスクは少ないのですが、金利の変動によって市場価格が大きく変動します。金利2%の10年国債を持っていた場合、金利が2%上昇すれば、10%以上価格は下落します。