「ステーブルコイン」と「トークン化された資産」の登場

今般、バーゼル委員会がリスクウェイト案を公表した大きな理由は、安全資産を裏付けにする「ステーブルコイン」や、さまざまな資産を分散型技術を使ってデジタル化する「トークン化された資産」の登場であったと思います。前者については、例えばフェイスブックが主導している「ディエム」(元リブラ。第15回・第37回参照)、後者については「セキュリティトークン」や「NFT」(第29回参照)などが挙げられます。

これらは、スキーム次第ではリスクをコントロールすることが可能であり、また、新技術による経済取引の効率性向上に寄与し得るものです。それだけに、これらが銀行によって保有される可能性も高まっています。

ただ、ステーブルコインやトークン化された資産についてリスクウェイトを定めるのであれば、「裏付け資産を持たない暗号資産」についてもリスクウェイトを定めないと、規制としての整合性がとれなくなるわけです。

バーゼル委員会のリスクウェイト案

では、バーゼル委員会の提案を見てみましょう。

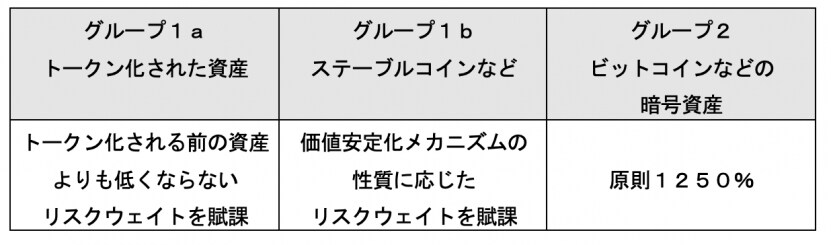

バーゼル委員会のリスクウェイト案

バーゼル委員会のリスクウェイト案(バーゼル委員会資料より筆者作成)

まず、ビットコインなど、誰の負債でもなく裏付け資産も持たない暗号資産については、リスクウェイトは原則1250%という案となっています。例えば、ビットコインを100持つと、リスクアセット額は1250となります。所要自己資本比率が8%であれば(現実にはもう少し複雑な計算をしますが)、1250×8%で100、すなわち、投資する額と同額の自己資本を持つよう求めていることになります。これは、価値の裏付けを持たず、誰も支払いを保証していないという特徴を踏まえれば当然でしょう。投資をするなら、そのことを良く理解した上で行ってください、借りたお金では買わないでくださいというメッセージにもなるわけです。

また、トークン化された資産についても、デジタルアセット化することで自己資本負担が軽くなることがあれば、デジタル化が「規制逃れ」の手段に使われ得ることになりますので、「トークン化する前よりも自己資本負担が軽くならないように」というのは、基本的に妥当であると思います。

さらに、ステーブルコインについても、必ずしも裏付け資産を100%保有していないものや、裏付け資産の中に安全資産でないものが混じっているものも考えられます。また、裏付け資産が本当にしっかり保管されているのかという論点もあります。したがって、どのようなメカニズムで価値安定が図られているかを勘案して決めるという考え方は、穏当なものと思います。