国際通貨基金(IMF)は6日に公表した改定経済見通しで、金融危機の悪影響を織り込んだ世界全体の2009年成長率予想を、前回10月時点から0.8ポイント下方修正し、 +2.2%とした。+3%割れは「世界景気後退」を意味しているとされる。国・地域別では、米国が▲0.7%、ユーロ圏が▲0.5%(うちドイツが▲0.8%、フランスが▲0.5%、イタリアが▲0.6%)、日本が▲0.2%、英国が▲1.3%。G7のうちで2009年にプラス成長が見込まれているのは、カナダの+0.3%のみとなった。

そうした中で6日は、上記IMF見通しでG7のうち最も厳しいマイナス成長見通しが提示された英国を筆頭に、欧州各国で利下げの動きが加速した。

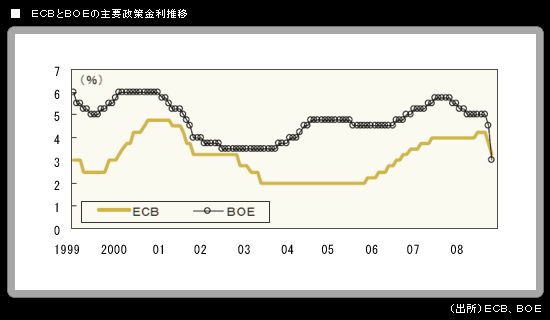

6日に定例理事会を開催した欧州中央銀行(ECB)は、主要政策金利であるレポレート(週次資金供給の固定金利)を0.5%引き下げて、年3.25%とした。

ECBの利下げは10月8日の0.5%協調利下げに続くもので、景気悪化の急激さとインフレリスクの減退を考えると、打ち止め感は全くない。トリシェ総裁は会見で、今回の理事会では0.5%利下げとともに0.75%利下げも選択肢となったことを明らかにしつつ、次回理事会での追加利下げを排除しないと述べて、事実上、利下げ継続の方針を明らかにした。トリシェ総裁は、インフレ率は今後数カ月低下し続け、HICPは2009年中には物価安定の水準(「2%未満だが2%近く」)に到達するだろう、とした。要は、物価面ではECBが利下げを継続する上での障害はない、ということである。12月も0.5%幅で追加利下げが行われる可能性が高い。

ECBは、ITバブル崩壊後の景気悪化局面で、年4.75%から年2.0%まで、計2.75%幅で利下げを行った経緯がある。今回は利下げのスタート台が年4.25%という金利水準。単純にあてはめると、年1.5%まで(あと1.75%の)利下げ余地がある、という話になる。

5~6日に金融政策委員会(MPC)を開催したイングランド銀行(BOE)は、政策金利であるオフィシャルバンクレートを一気に1.5%引き下げて年3.0%とした。

1.5%という利下げ幅は、1997年にBOEの政府からの独立性が確保されて以降では最大となる。また、年3.0%という政策金利水準は1955年以来の低水準である。さらに、ユーロ発足以降で、英国の政策金利がユーロ圏のそれを下回ったのは、初めてのことである。英国の利下げも10月8日の0.5%協調利下げに続くもので、住宅バブルおよび信用バブル崩壊の悪影響が加わった景気状況の深刻さに鑑みると、一段の利下げが今後避けられない。BOEの利下げ声明文は、物価状況について、「ここ数週間で、インフレリスクはダウンサイドへと決定的にシフトした」と述べており、景気刺激・信用収縮対応としてのアグレッシブな利下げ路線を妨げるものはない。

BOEは、ITバブル崩壊後の景気悪化局面で、年6.0%から年3.5%まで、計2.5%幅で利下げを行った経緯がある。今回は利下げのスタート台が年5.75%という金利水準。単純にあてはめると、年3.25%まで利下げ余地があるという話になるのだが、今回の1.5%利下げで、その3.25%をすでに下回った。市場では、経済金融情勢の厳しさに鑑みると、BOEは政策金利を1%台まで下げざるを得ないだろうという見方が多く、筆者も同感である。ECBが1.5%まで下げるのであれば、BOEはそれより低い1.0%まで下げることになると考えられる。

スイス国立銀行(SNB)も6日、追加利下げを決めた。利下げ幅は0.5%で、政策金利であるLIBOR3カ月物の誘導目標レンジは年1.5~2.5%になった。SNBの利下げ声明文には、「景気減速、原油価格下落、スイスフラン高がインフレ率の低下予想を強めている」という記述がある。

このほか、デンマーク中銀がECBに追随して0.5%利下げを、チェコ中銀が0.75%利下げを行った。

G7の政策金利水準は、いわゆるサブプライム危機が発生した2007年8月末の時点では、足し合わせるとちょうど20%であった。

米国5.25%+ユーロ圏4.0%+英国5.75%+日本0.5%+カナダ4.5%=20.0%

ところが、11月6日時点では英欧の利下げを受けて、計9.8%まで半減している。しかも、今後も一段の縮小が避けられない情勢である。

米国1.0%+ユーロ圏3.25%+英国3.0%+日本0.3%+カナダ2.25%=9.8%

筆者は10月23日の「『20 年バブル崩壊』金融市場が認識すべき6項目」で、5番目のポイントとして、次のような指摘を行った。「景気悪化・信用不安の拡大・長期化を背景に、世界的な利下げ局面がしばらく続く。結果として、世界各国の政策金利の水準は、低い方に収斂していくことになり、円キャリー取引のような金利差に着目した投資手法の妙味は着実に薄れてくる」。現実に、日本の0%台の政策金利へと、米国に続いて欧州が急速に接近してきている。

世界的な低金利時代の到来は、債券相場にとって、強い追い風である。