ファイナンスとは何か、4つの分類で理解する

まず、コーポレートファイナンスですが、私は「会社の企業価値を最大化するために行う一連の活動」と定義しています。企業価値とは「将来にわたって生み出すと期待されるキャッシュフローの総額を現在価値に割り戻したもの」のことですね。

例えば、毎年100万円のキャッシュを生み出す事業があったとして、割引率が5%だとしたら、1年後の100万円は現在の価値で95万円、2年後の100万円は現在価値で90万円、3年後の100万円は現在価値で86万円ということになります。こうした現在価値を足し合わせたものがこの事業の価値です。割引率5%は、元本が確実に回収できる利回りであるリスクフリーレートと、事業特有のリスクを勘案したリスクプレミアムを足し合わせたものです。

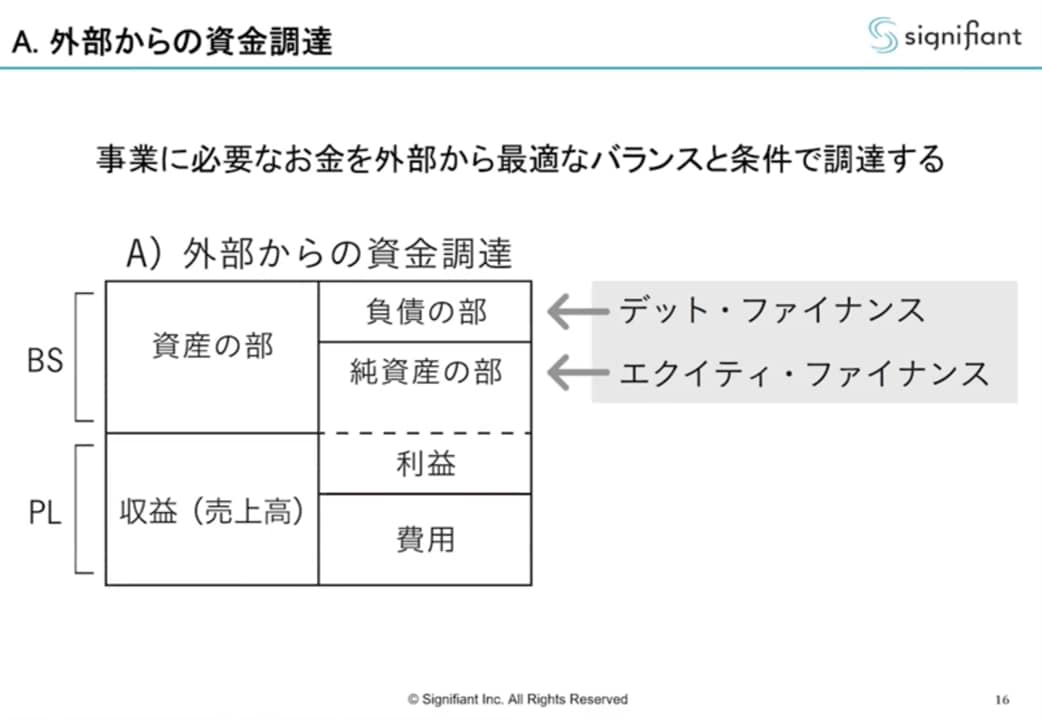

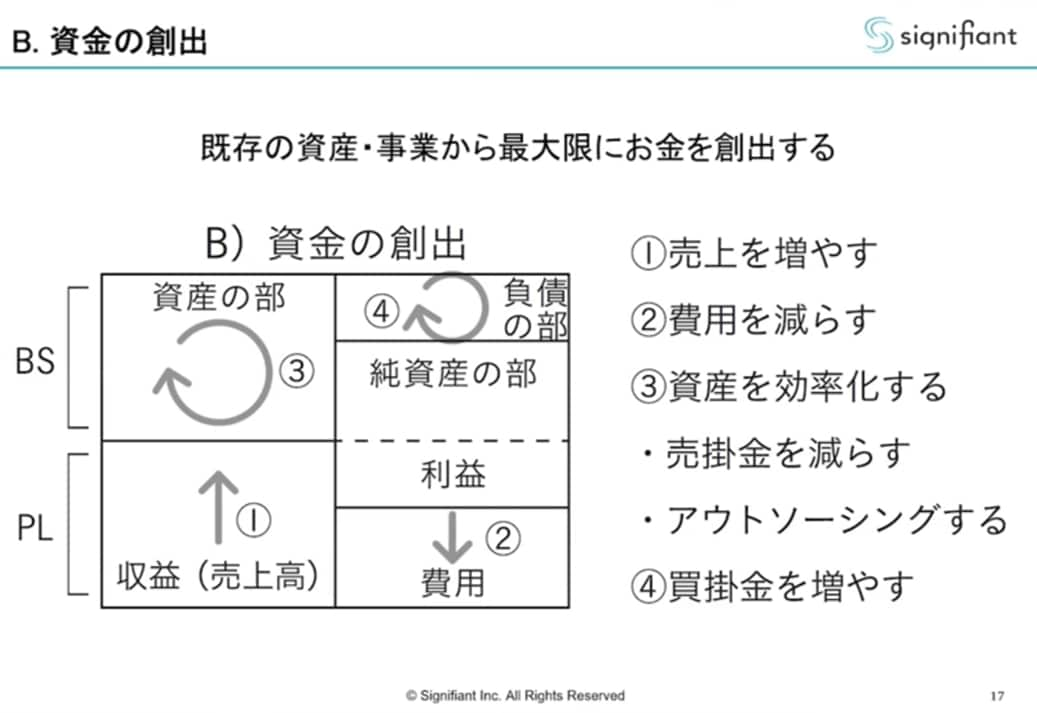

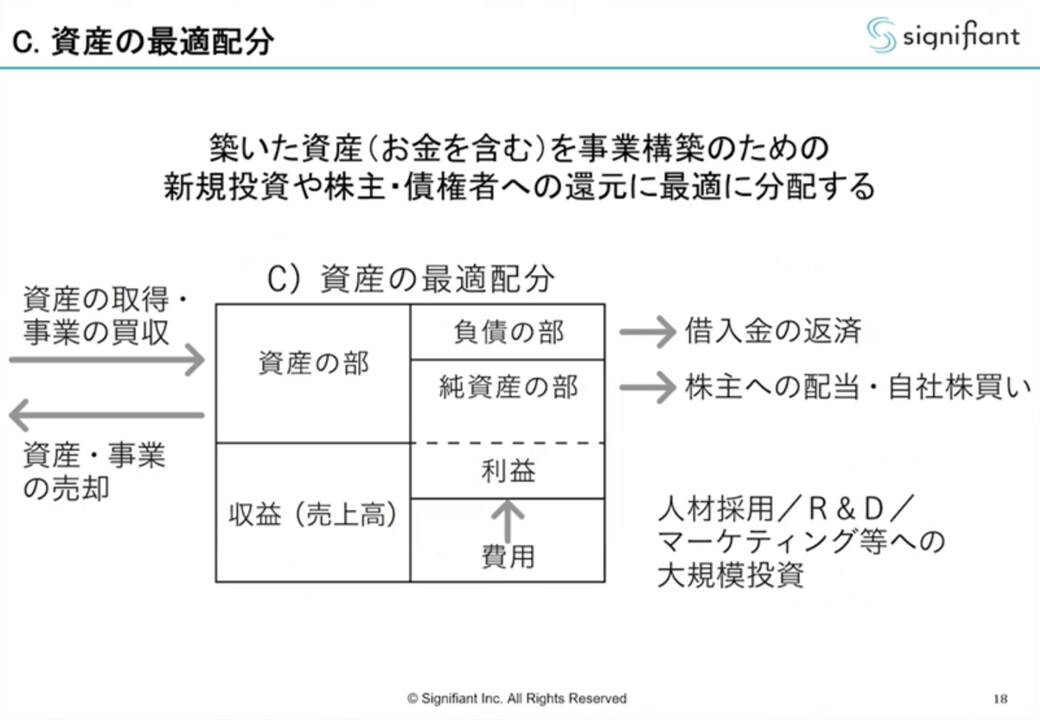

「会社の企業価値を最大化するために行う一連の活動」であるコーポレートファイナンスは、4つに分類することができます。「外部からの資金調達」「資金の創出」「資産の最適配分」「ステークホルダー・コミュニケーション」です。BS(貸借対照表)、PL(損益計算書)の概念図上にこれらを示しながら、順番にご説明します。

1つ目は外部からの資金調達。純資産の部には、株式の新規発行などのいわゆるエクイティ・ファイナンス、負債の部には、銀行からの借入、社債の発行などのデット・ファイナンスを通じて調達された資金が計上されますが、事業に必要なお金を外部から最適なバランスと条件で調達するのが、外部からの資金調達です。「ファイナンス=資金調達」と捉えている方もいますが、あくまでファイナンスの4つの分類の一部だとご理解ください。

2つ目は、資金の創出です。分かりやすいのは①売上を増やし、②費用を減らすことですね。ただ、ここだけだと後述する“PL脳”と変わりません。同時に資金を効率よく手元に置くことも重要です。売掛金を減らす、買掛金を増やす、という考え方です。

3つ目は、資産の最適配分です。これは大変重要です。遊休資産や事業を売却し、逆に新しい資産を購入する、外部から事業を買収すること。また、借入金を繰り上げ返済したり、資金を株主還元に充てること。その他、人材採用、R&D、マーケティングなどへの投資を、通常の事業の延長線にはない規模感で実施することもまた、資産の最適配分に当たります。このように、会社の価値を向上するために、自社が保有する資産を最適に置き換えることですね。

組織的な観点から見ると、資産取得や売却は経営企画、借入金や株主還元は財務部、人事採用は事業部など、個々のアクション自体は縦割りに異なる部署が担当しているものです。これを経営の視点で横断的に見て、何に重きを置くことが最も自社の価値向上に繋がるかを考えることが、資産の最適配分において重要なポイントになります。

4つ目、ステークホルダー・コミュニケーション。株主、債権者、従業員、取引先といったステークホルダーに、自分たちの意思、行っていることの合理性・意義を言語化して納得できるように伝えることです。ステークホルダーとの信頼関係を深め、今までに述べた3つのファイナンス活動をより円滑に行える環境を整備することもまた、ファイナンスの重要な活動の一つです。