本記事はLongine(ロンジン)発行の2013年7月12日付アナリストレポートを転載したものです。

執筆 泉田 良輔

本資料のご利用については、必ず記事末の重要事項(ディスクレーマー)をお読みください。当該情報に基づく損害について株式会社日本ビジネスプレスは一切の責任を負いません。

今回はポートフォリオの内容が、時価総額の比較的小さい銘柄で構成されている小型株ファンドなどと呼ばれる投資信託について公開されている運用報告書等に基づいて分析します。結論をいいますと、小型株ファンドの運用報告書は投資アイデアの宝箱のようなものです。ひとつずつ理由について考えていきます。

はじめに、小型株のベンチマークについて考えてみましょう。小型株のベンチマークは時価総額が小さいもので多くの銘柄数で構成されます。したがって、大型株式のベンチマークとは異なり、ポートフォリオの構成銘柄の上位10における各銘柄の構成比率は小さくなります。これはどのような意味を持つかというと、運用者にとって上位の銘柄も将来好調なパフォーマンスが期待できないと思えば、一切ポートフォリオに入れる必要がないということを意味します。

一方、大型株ではそのような状況にはないことが多いです。たとえば、大型株のベンチマークにおいて、A銀行がベンチマークの5%を占めるとします。運用者はA銀行は将来ベンチマークに対して株価のパフォーマンスは下回ると考えたとします。つまり、A銀行株には自信を持てないということです。結果どのような投資行動となるかというと、A銀行株を運用しているポートフォリオの時価総額のうち、たとえば3%相当を購入します。

「A銀行株が将来ベンチマークに対して株価のパフォーマンスが下回ると考えるのに、なぜ購入するのか」と疑問に思われる方も多いかと思います。これは、運用でのリスク管理上良くみられる投資行動です。運用者からすると、A銀行に関しては、ベンチマークの5%に対して、運用している総額のうち3%しか購入していないわけですから、「アンダーウェート」していることになります。つまり、A銀行株のベンチマークに対してのリスクを減らしながらも、A銀行株がベンチマーク以上には上がるとは考えていないということを表しています。ただし、投資行動としてはA銀行株を買うということになり、その規模によってはポートフォリオの上位10以内に位置することもあります。

小型株の運用者の場合は、ベンチマークが異なることで、運用上の制約が少なくなることが多いです。それはベンチマークの上位10の銘柄の各構成比率が小さいことが多いからです。たとえば、ベンチマークで上位10の構成銘柄でベンチマークに対して2%を占める銘柄があったとします。運用者がその銘柄が気に入らなければ、全く購入しないという判断もできます。その際には、「マイナス2%のアンダーウェート」をしている状況です。

また、ベンチマークにおける各銘柄の構成比率が小さいということは、将来のパフォーマンスに自信のある銘柄をベンチマークに組みいれられている比率よりも多めに持つ、つまり「オーバーウェート」しようと思えば、大型株ファンドと比べると比較的簡単にできます。組み入れたいと考えている銘柄のベンチマークに占める比率がほとんどゼロに近いような場合には、ポートフォリオの時価総額分のうち2%を購入すれば、ほぼそのまま「オーバーウェート」することができます。

大型株ファンドで、ベンチマークでの構成比率が5%を占める銘柄を2%の「オーバーウェート」にしようと思えば、ポートフォリオの時価総額のうち7%分を購入しなければなりません。実務上は、他の銘柄の売却と合わせて、手間のかかる作業といえます。

こうして考えると、小型株ファンドの保有額上位10の銘柄は、運用者やアナリストが調査を重ねて、自信をもっている銘柄ばかりだということができます。

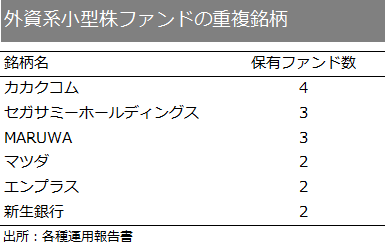

さて、こうした状況を踏まえて、外資系運用会社の7つの小型株ファンドの上位10をリストし、さらにその中で異なるファンドで保有されている銘柄をピックアップしました。不思議なことに、いくつかの銘柄は複数のファンドで上位10にいるということが分かります。これを銘柄調査のきっかけにするというのは、インテリジェンスのひとつです。

一方で、機関投資家に購入されている銘柄は既に良い材料や将来の可能性の多くが株価に織り込まれていると考える必要もあります。そういった銘柄はむしろこれ以上株価が上がる可能性が少ないと考えて避けるというのもインテリジェンスのひとつです。

こうして、機関投資家の公開情報をもとに個別銘柄の調査のきっかけにすることができます。

今後、順次上記の銘柄の調査を開始したいと思います。

執筆 泉田 良輔

◆ ◆ ◆

重要事項(ディスクレーマー)

1. 本記事で提供される投資情報等および調査・分析記事は、株式会社ナビゲータープラットフォーム(以下、「当社」)または執筆業務委託先が、記事購読者への情報提供を目的としてのみ作成したものであり、証券その他の金融商品の売買その他の取引の勧誘を目的としたものではありません。

2. 本記事で提供される投資情報等ならびに調査・分析記事は、当社または執筆業務委託先が信頼に足ると判断した情報源に基づき作成しますが、完全性、正確性、または適時性等を保証するものではありません。

3. 本記事で提供される見解や予測は、記事発表時点における当社または執筆業務委託先の判断であり、予告なしに変更されることがあります。

4. 当社は、記事における誤字脱字等、記事の大意、結論に影響が無いと当社が判断する修正に関しては、記事購読者に特段の通知をすることなく、行うことがあります。

5. 本記事で提供される如何なる投資情報等および調査・分析記事に、またはそれらの正確性、完全性もしくは適時性等に、記事購読者が依拠した結果として被る可能性のある直接的、間接的、付随的もしくは特別な損害またはその他の損害について、当社および当社に記事を提供する執筆業務委託先は責任を負うものではありません。

6. 本記事に掲載される株式等の有価証券および金融商品は、企業の活動内容、経済政策や世界情勢など様々な影響により、その価値を増大または減少することもあり、また、価値を失う場合もあります。投資をする場合における当該投資に関する最終決定は、必ず記事購読者ご自身の判断と責任で行ってください。

7. 当社および執筆業務委託先は、記事の内容に関する記事購読者からのご質問への対応など、個別相対性のある追加サービスは行いません。但し、記事内容につき不適切な内容があり、当該内容について確認、修正、削除依頼をいただく場合はこの限りではありません。

8. 本記事に掲載されている内容の著作権は、原則として当社または執筆業務委託先に帰属します。記事購読者は、本記事で提供される情報に関して、当社の承諾を得ずに、当該情報の複製、販売、表示、配布、公表、修正、頒布または営利目的での利用を行う権利を有しません。

9. 本重要事項(ディスクレーマー)は随時アップデートされることがあります。最新の内容をご確認ください。

当社および執筆者による表明

1. 当社の取締役及び、発表前の記事に触れる可能性のある当社職員は日本株(個別銘柄)の取引を全面的に自粛いたします。また、執筆業務委託先についても、執筆者は特定の日本株(個別銘柄)を売買した場合はその後3ヶ月間、当該銘柄に記事上で言及することができず、また、記事上で言及した銘柄についてはその後6ヶ月間売買を制限されます。

2. 本記事の執筆者は、本記事で表明されている見解が調査対象会社やその証券に対する執筆者個人の見解を正確に反映していることをここに表明します。また、当該執筆者は、これまでに本記事で特定の見解を表明することに対して、直接的または間接的に報酬を一切受領していないこと、また、今後も受領する予定もないことをここに表明いたします。