ヨーロッパの財政危機は、ギリシャからイタリアへ広がり、最近はポルトガルが投機筋の標的になったようだ。ポルトガルの5年物国債利回りは20%を超え、CDS(credit-default swap)のスプレッド(保証料)は14%を超えた。

CDSは倒産の先行指標

CDSというのは「倒産保険」である。例えば、A社が倒産すると、その発行している社債がデフォルト(債務不履行)になって10%しか返済されないとする。このときA社の社債を持っている銀行は損するので、この債券に保険をかけて残りの90%を得られるようにするのがCDSである。

その特徴は、債券を持っていない人でも買えることだ。A社のCDSスプレッドが1%だとすると、100億円の社債のCDSを1億円で買うことができる。社債が普通に償還されればCDSは掛け捨てになるが、デフォルトになると90億円が得られる。

これは極めて小さな確率で発生する大きな損失に賭けるハイリスクの空売りで、分かりやすく言うと他人の家に火災保険をかけるようなものだ。火災保険ではこういう保険商品は禁止されているが、金融商品では合法である。

CDSが上がるのは、その債券のリスクが高まっていることを示すので、格付けを数値化したものと見てもよい。例えばトヨタ自動車の1月30日現在のCDSスプレッドは0.78%。これは大ざっぱに言うと市場がトヨタの倒産がこれぐらいの確率で起こると見ていることを示す。

「史上最大の空売り」をかけるヘッジファンド

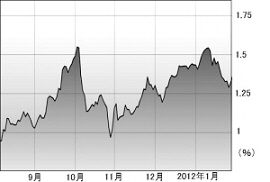

日本国債(5年物)のCDSスプレッド

日本国債(5年物)のCDSスプレッド

では日本国債のCDSはどうなっているだろうか。1月30日現在の日本国債のスプレッドは1.35%。トヨタの1.7倍だ。最近は少し落ち着いているが、今月上旬につけた1.54%は、2011年10月の市場最高値と並ぶ。

CDSは、債券相場の先行指標として知られている。90億円を得るために1億円あればいいので、資金量の少ないヘッジファンドが買うからだ。ヨーロッパの金融危機でも各国の国債のCDSが最初に上がり始め、それに長期金利が追随する形で危機が拡大した。