10月に行われたG20の最大の成果は、デジタル時代の課税を巡る国際的な対応の前進であろう。元日銀局長の山岡浩巳氏が議論のポイントと課題を解説する。連載「ポストコロナのIT・未来予想図」の第58回。

10月13日に米国ワシントンDCで開催されたG20財務大臣・中央銀行総裁会議の一連の国際会合での最大の成果は、デジタル時代を象徴する政策課題である多国籍企業(Multinational Enterprises:MNEs)への課税について、グローバルな協調が進んだことです。

BEPSの問題

近年、国際的に活動する企業への課税を巡り、BEPS(Base Erosion and Profit Shifting、訳すとすれば「税源の浸食と利益の移転」)と呼ばれる問題が、大きなテーマとなってきました。

従来、多国籍企業への課税は、“PE”(Permanent Establishment、「恒久的施設」)という考え方に沿って行われてきました。すなわち、多国籍企業が進出先に支社や事業所などの「恒久的施設」を持つ場合、そこでの売り上げから得られる利益については、その国が課税できるという考え方です。

これは、かつての経済環境の下では比較的実効性の高い課税方法でした。多国籍企業による進出先の国でのモノの販売や対面でのサービスの提供は、支店や事業所のような「恒久的施設」を拠点として行われることが殆どであり、利益の発生場所と物理的な拠点がほぼオーバーラップしていたからです。

しかし、デジタル技術革新の下、このような前提は大きく崩れつつあります。

例えば、電子書籍やデジタルアート、楽曲などのデジタル資産をインターネット経由でキャッシュレスで売買する場合、利益の発生を物理的拠点から追うことはもはや困難です。このような取引を管理するサーバーは世界のどこにあっても良く、消費国に物理的な拠点を置く必要はないからです。これまで「恒久的視点」に依拠して課税をしてきた国々にとっては、このようなデジタル経済活動が広がり、既存の国内産業のシェアが奪われていくと、税源も侵食されることになります。

また、デジタル経済の中核を担うデータは、使っても減らず、保管にも場所を取らない上、集積するほど強力になるという性質を持っています。このため、いわゆる“GAFA”に代表される巨大デジタル多国籍企業は、分散するのではなく、むしろ人材獲得などの点で有利な特定の国々に本拠を置き、そこから全世界に向けてビジネスを展開する傾向がみられます。そうなると、このような巨大デジタル企業を自国に持たず、主に需要地や市場となっている国々は、巨大デジタル企業が自国民への販売からいくら利益を上げても、これに課税することが難しくなってしまいます。

国際的な取り組み

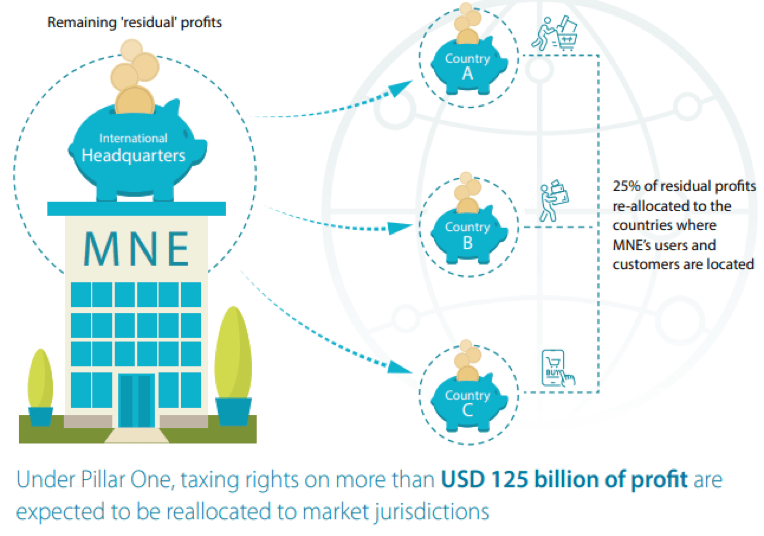

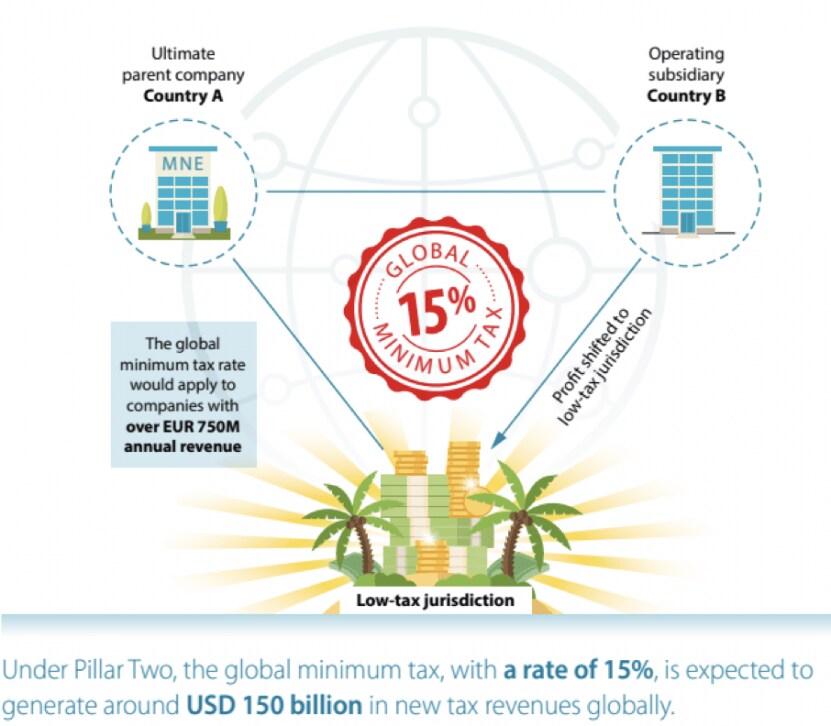

BEPSの問題に対しては、パリに本拠を持つOECD(経済開発協力機構)を中心に取り組みが行われてきました。そのうえで、10月8日、全てのG20メンバー国およびOECD加盟国を含む136の国や地域が、多国籍企業に対する、「二つの柱」(two-pillar approach)と呼ばれる課税の方針に合意しました。

©️OECD

©️OECD

まず、売り上げが200億ユーロを超え、かつ利益率が10%を超える巨大な多国籍企業(世界で約100社が相当する見込み)については、利益の一部についての課税権を「デジタル課税」として、当該企業が市場としている国に再配分することになりました。この結果、毎年1250億ドルを上回る利益について、これに対する課税権が各国に再配分されることになります。

©️OECD

©️OECD

また、2023年より、売上高が7億5000万ユーロ以上の多国籍企業に対する法人税率が15%を下回らないようにすることも合意されました。これによって、多国籍企業が法人税の特に安い国を本拠に選び、ここから全世界にネットビジネスを展開するといった行動は取りにくくなります。また各国も、法人税を引き下げることで「タックス・ヘイブン」を作って多国籍企業の本拠を誘致する競争、いわゆる“race to the bottom”(底辺への競争)を行いにくくなります。

今後各国は、2022年中に条約を締結し、2023年の発効を目指すことになります。

これからの国際協調の焦点は税制

これまで、国際的な規制の調和が図られてきた代表的分野として、金融規制が挙げられます。

かつては、金融規制も各国がそれぞれ行うのが普通でした。例えば、日本にはかつて長期信用銀行という独自の銀行形態があり、資本金プラス準備金の三十倍の債券を発行できるとされていました。すなわち、三十倍のレバレッジをかけて良いと日本が独自に決めていたわけです。

しかし、おカネが本質的に物理的国境に制約されにくい中、国際的に活動する銀行が出てくると、国による規制の違いが国際競争の公平性や金融システムの安定性に大きな影響を与えることになります。そこで、「バーゼル規制」のように、規制の水準を国際的に揃えようという動きが起こってきたわけです。

そして今や、地理的国境が制約にならない動きは、おカネだけでなく、モノやサービスにも広がってきています。したがって、金融規制の次に国際的な調和が課題となりやすいのは、やはり税制でしょう。

脱炭素化・カーボンニュートラルの影響

1980年代末に登場したバーゼル規制も、その議論は一度では終わりませんでした。むしろ、刻々と変化する経済環境の中で、規制は絶えずアップデートを迫られてきました。おそらく、税制の分野でも今後、同じことが起こっていくだろうと思います。

とりわけ影響が大きいのが、脱炭素化・カーボンニュートラルの動向です。

現在、脱炭素化の取り組みについて、世界の足並みをどう揃えるかが大きな課題となっています。脱炭素化にはコストがかかりますので、他の国々が必死に取り組む中で、自国だけは努力をしない国が短期的には得をしやすいというフリーライド(タダ乗り)問題を伴います。この問題は、「母国での規制が緩い企業が国際競争で有利になり得る」という点では、金融規制と構図が似ています。

この問題への対応として、「脱炭素化に真剣に取り組まない国からの輸入品には高めの税金を課してはどうか」といった議論も増えています。ただ、「脱炭素化の真剣さ」などを定量的に評価するのは容易ではないため、このような課税は保護主義の隠れ蓑として使われてしまう可能性もあります。

このため、今後とも課税の分野では、「これは本当に必要かつ妥当な課税なのか」「自国を不当に有利にするために課税を使っていないか」といった議論が続くと予想されます。このような国際的な議論で日本が不利に回ることのないよう、日本としても議論の動きを注意深くフォローし、関与していく必要があります。

◎山岡 浩巳(やまおか・ひろみ)

フューチャー株式会社取締役/フューチャー経済・金融研究所長

1986年東京大学法学部卒。1990年カリフォルニア大学バークレー校法律学大学院卒(LL.M)。米国ニューヨーク州弁護士。

国際通貨基金日本理事代理(2007年)、バーゼル銀行監督委員会委員(2012年)、日本銀行金融市場局長(2013年)、同・決済機構局長(2015年)などを経て現職。この間、国際決済銀行・市場委員会委員、同・決済市場インフラ委員会委員、東京都・国際金融都市東京のあり方懇談会委員、同「Society5.0」社会実装モデルのあり方検討会委員などを歴任。主要著書は「国際金融都市・東京」(小池百合子氏らと共著)、「情報技術革新・データ革命と中央銀行デジタル通貨」(柳川範之氏と共著)、「金融の未来」、「デジタル化する世界と金融」(中曽宏氏らと共著)など。

◎本稿は、「ヒューモニー」ウェブサイトに掲載された記事を転載したものです。