Splunk国内外の導入事例とデモンストレーション画面

実際に「Splunk」を利用して金融犯罪に特化した不正監視を行っている事例をご紹介します。ある国内金融機関では、インターネットバンキング、銀行口座開設情報などのデータを、リスクエンジンを使って分析し、不正検知していました。しかし、新たな攻撃の手口の増加により、複数のデータを相関分析する必要が出てきました。そこで、横断的に調査するプラットフォームとして「Splunk」を採用。勘定系システムの預金の取引データなども分析対象とし、既存のリスクエンジンと合わせてハイブリッドに運用しています。

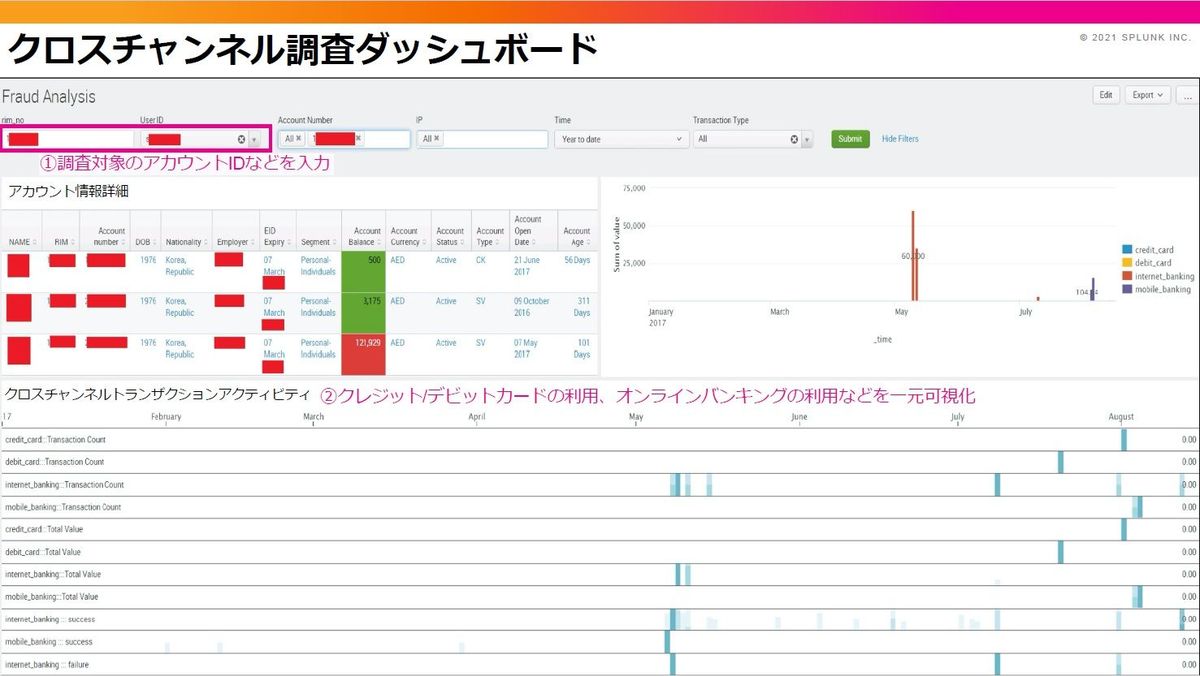

海外ではアラブ首長国連邦の銀行金融サービス企業であるCommercial Bank of Dubai様では、自社サービス全てを横断して見るクロスチャンネルのFraud(不正行為)検知基盤をとして、「Splunk」を利用しています。クレジットカード、デビットカード、オンラインバンキングサービス、モバイルバンキングサービスを中心にビジネスプロセス上に発生する各種データを集めています。下図が実際に使われている「Splunk」上でのダッシュボードの一画面です。ハイリスクと評価されたアカウントIDを入力して検索をかけると、そのアカウントが行ったクレジットカード、デビットカード、オンラインバンキングなどの利用状況を一元的に可視化し、調査することができます。

他の業界では、アフラック生命保険様がクロスチャンネルのFraud監視基盤として導入し、セキュリティーデータ、ビジネスデータをリアルタイムに可視化できる仕組みを構築しています。

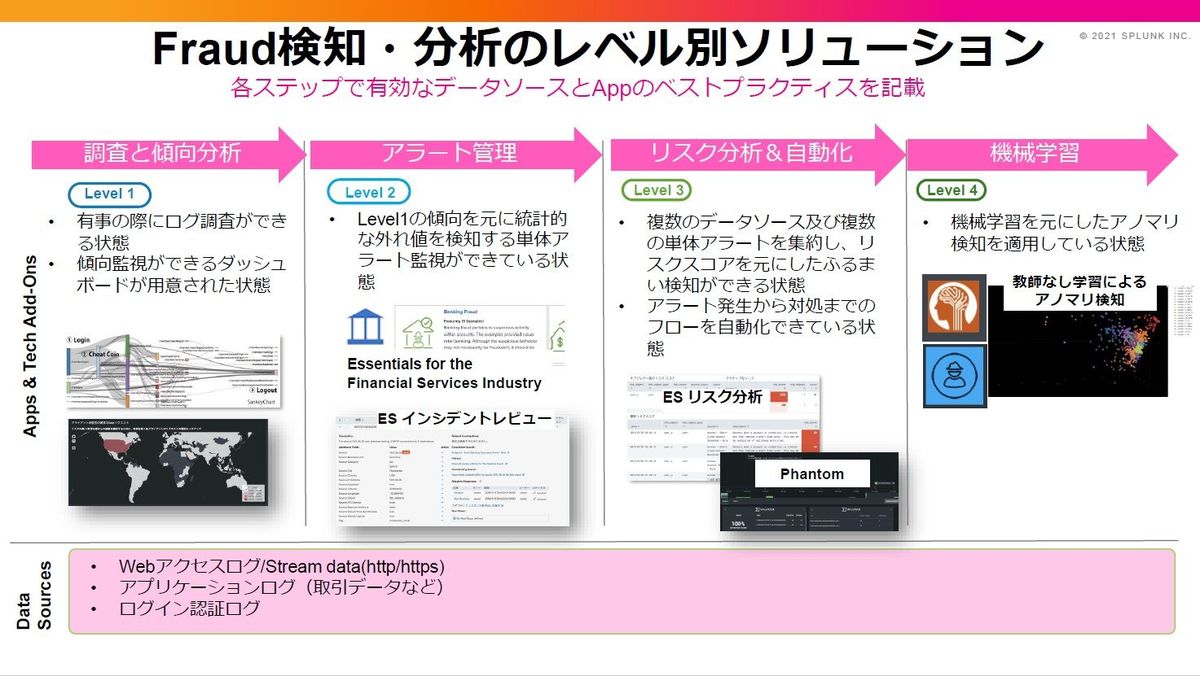

上の図は、「Splunk」のFraud検知・分析ソリューションを、レベル別に示したものです。レベル1はログを集めて調査する部分。レベル2はルールを設定してのアラート管理。レベル3はリスク分析と自動化であり、レベル4として機械学習を使ってアノマリ検知するステップが続きます。Fraud検知のためには、このように段階的な取り組みを一つずつ押さえていくことが大切です。

<PR>