効率的に資産運用を行うには、コストにも気を配る必要がある。コストは、リターンの押し下げ要因になるからだ。投資信託の主なコストには、購入時に発生する購入時手数料、運用期間中に信託財産から支払われる信託報酬などがある。

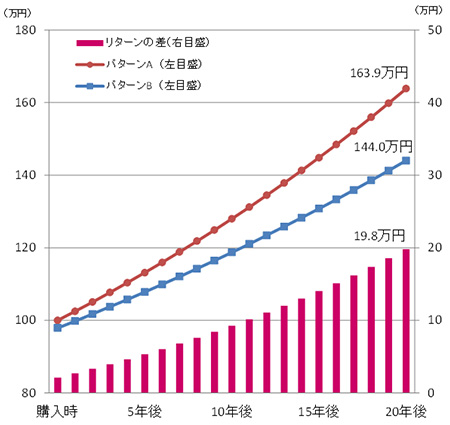

これらのコストがリターンにどの程度の影響を与えるのか、複数資産に分散投資するバランス型ファンドを例に、100万円投資するシミュレーションを見てみよう。下のグラフの赤線のパターンAは、eMAXIS バランス(8資産均等型)と同じ、購入時手数料ゼロ、信託報酬年0.5%の場合。青線のパターンBは同カテゴリの平均で、購入時手数料2.15%、信託報酬年1.05%の場合となっている。なお、リターンはいずれも3%としている。

購入時手数料・信託報酬の違いによるリターンの比較

出所:Fundmarkのデータを基に三菱UFJ国際投信作成

※上記はシミュレーションであり、将来の運用成果をお約束するものではありません。※上記はコストの差によるリターンの違いを示すものであり、実際のeMAXISの運用実績を示すものではありません。※購入時手数料、信託報酬はいずれも税抜です。※同カテゴリ平均は、同カテゴリを2016年2月末にFundmark分類で「国内ハイブリッド/バランス」「海外ハイブリッド/バランス」に属するファンドからDC向けファンドを除いたものと定義して、三菱UFJ国際投信が計算しています。

赤線のパターンAは、購入時手数料がゼロなので投資元本の100万円からスタートする。一方青線のパターンBは、購入時手数料2.15%を引いた97.9万円からのスタートとなる。

「まず、購入時に支払った手数料を回収するのに1年以上掛かることになります。」

その後、1年ごとのリターンは3%と同じに設定しているにも関わらず、信託報酬の差(このシミュレーションでは1.05%-0.5%=0.55%)がリターンの重石となり、赤線と青線の差が開いていく。20年後には19.8万円の差がついた。

「信託報酬は、ファンドの運用・調査、各種書類の送付や口座管理、ファンドの財産保管・管理などに掛かる費用です。ファンドの特性によって異なるため一概に比較はできませんが、コストに注目してファンド選びをすることは、リターンを高めるひとつのポイントになります。」

マイナス金利、増税、年金不安、社会保障の削減など将来のお金の不安は尽きず、ゆとりある将来のためには、資産運用を避けては通れない時代が来ていると言えるだろう。3つの戦略を実践したスマートな資産運用を、ぜひ考えてみて欲しい。

※購入時手数料がゼロの場合、商品説明を受けられない等のデメリットがある場合があります。また、ファンドの運用方針の違い等により、信託報酬の高いファンドが低いファンドより高いリターンを得る場合もあります。

■投資リスク

<基準価額の変動要因>

基準価額は、株式・リート市場の相場変動による組入株式・リートの価格変動、金利変動による組入公社債の価格変動、需給や為替、金利の変化等によるコモディティの価格変動、為替相場の変動等により上下します。また、組入有価証券の発行者の経営・財務状況の変化およびそれらに関する外部評価の影響を受けます。したがって、投資信託は預貯金と異なり、投資元本が保証されているものではなく、基準価額の下落により損失を被り、投資元金を割り込むことがあります。運用により生じた損益はすべて投資者のみなさまに帰属します。主な変動要因は、価格変動リスク、為替変動リスク、信用リスク、流動性リスク、カントリーリスクです。上記は主なリスクであり、これらに限定されるものではありません。くわしくは投資信託説明書(交付目論見書)をご覧ください。

■ファンドの費用

| お客さまが直接的に負担する費用 | ||

|---|---|---|

| 購入時 | 購入時手数料 | ありません。 |

| 換金時 | 信託財産留保額 | 換金時基準価額×最大0.3% |

| お客さまが信託財産で間接的に負担する費用 | ||

| 保有期間中 | 運用管理費用(信託報酬) | 純資産総額×最大年0.882%(税込) |

| その他の費用・手数料 | 売買委託手数料等、監査費用等を信託財産からご負担いただきます。これらの費用は運用状況等により変動するものであり、事前に料率、上限額等を表示することができません。 | |

・運用管理費用(信託報酬)、監査費用は毎日計上され、コモディティインデックスにおいては、第2計算期間以降の毎計算期間の6ヵ月終了日および毎決算時または償還時に、その他のファンドにおいては、毎計算期間の6ヵ月終了日および毎決算時または償還時に信託財産から支払われます。その他の費用・手数料(監査費用を除きます。)は、その都度信託財産から支払われます。

・運用管理費用(信託報酬)およびその他の費用・手数料(国内において発生するものに限ります。)には消費税等相当額が含まれます。

・お客さまにご負担いただく手数料等の合計額は、購入金額や保有期間等に応じて異なりますので、表示することができません。

<課税関係>課税上は、株式投資信託として取扱われます(少額投資非課税制度「NISA(ニーサ)」の適用対象です)。個人投資者については、収益分配時の普通分配金ならびに換金時および償還時の譲渡益に対して課税されます。なお、法人の課税は異なります。また、税法が改正された場合等には、変更となることがあります。

■設定・運用

![]()

三菱UFJ国際投信株式会社 金融商品取引業者 関東財務局長(金商)第404号 加入協会/一般社団法人投資信託協会、一般社団法人日本投資顧問業協会

■ご留意いただきたい事項

当広告は三菱UFJ国際投信が作成したものです。投資信託をご購入の場合は、販売会社よりお渡しする最新の投資信託説明書(交付目論見書)の内容を必ずご確認のうえ、ご自身でご判断ください。当広告の内容は作成時点のものであり、将来予告なく変更されることがあります。当広告は信頼できると判断した情報等に基づき作成しておりますが、その正確性・完全性等を保証するものではありません。投資信託は、預金等や保険契約とは異なり、預金保険機構、保険契約者保護機構の保護の対象ではありません。銀行等の登録金融機関でご購入いただいた投資信託は、投資者保護基金の補償の対象ではありません。投資信託は、販売会社がお申込みの取扱いを行い委託会社が運用を行います。

お問い合わせ

三菱UFJ国際投信株式会社

お客さま専用フリーダイヤル 0120-151034 受付時間/9:00~17:00(土・日・祝日・12月31日~1月3日を除く)