(池田 信夫:経済学者、アゴラ研究所代表取締役所長)

MMT(現代貨幣理論)という奇妙な経済理論が流行している。これは経済学界ではまったく認知されていないが、国債はいくら発行してもいいという理論なので、ゼロ金利が続いている日本では人気がある。

昨年(2021年)は新型コロナ対策で112兆円も国債を発行したが、インフレも金利上昇も起こらなかったので、もっと給付金をばらまけとか消費税を下げろという政治家が増えているが、ゼロ金利は永遠に続くのだろうか。そもそもなぜデフレになったのだろうか?

投資はどこに消えたのか

2000年代に日本がデフレに陥ったとき、世界は「不良債権処理に失敗した」と嘲笑した。安倍政権はその責任を日銀に押しつけ、お札を無制限に印刷すれば、デフレは脱却できると考えた。日銀の黒田総裁は量的緩和でマネタリーベースを4倍に増やしたが、何も起こらなかった。

これによって金融政策は無力だとわかったが、いくら国債を増やしてもインフレにならないのなら、財政政策はフリーランチになるというのがMMTの発想だが、日本ではなぜゼロ金利が続いているのだろうか。

「それは財政赤字が少なくて総需要が足りなかったからだ」というのがMMTの答えだ。しかし、総需要が不足すると金利が下がり、需給ギャップが埋まるというのが経済学の常識で、20年も需要不足が続くことはありえない。

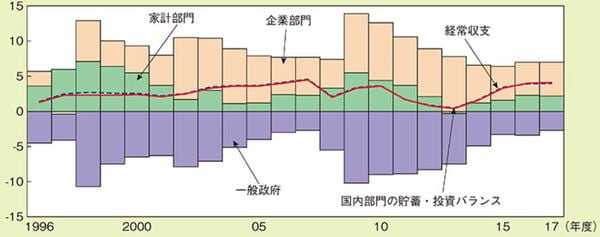

日本の貯蓄・投資バランスは、図1のように1998年に前年の2倍の貯蓄超過になり、特に企業が貯蓄超過になった。これは金融危機で銀行が債権を回収し、企業の借り入れが減った(純貯蓄が増えた)ためだが、その後もずっと企業の貯蓄超過が続いている。

図1 日本の貯蓄・投資バランス(名目GDP比%)(出所:経済財政白書)

図1 日本の貯蓄・投資バランス(名目GDP比%)(出所:経済財政白書)企業は金を借りて投資するのが資本主義だから、企業が貯蓄していたのでは成長できない。これが日本の長期停滞の最大の原因だという点で、多くの専門家の意見は一致しているが、その原因についての意見は一致していない。

図1をみるとわかるように、家計と企業の貯蓄超過の合計が、ほぼ財政赤字と経常収支の黒字の合計に対応している。これはマクロ経済で

貯蓄-投資=財政赤字+経常黒字

という関係が成り立つからだ。財政赤字は貯蓄超過より少ないので「国の借金が増えて大変だ」というのはおかしい。投資はGDP比で6%ぐらい足りないので、そのギャップを政府が埋めることは間違っていないが、ここで見落とされているのが経常収支である。