「この頃あたりから、IT・インターネット領域を中心に、新しいタイプの投資家が出てきました。最大手VCのジャフコや、銀行や生損保傘下の金融系VC、独立系VC(グロービス・キャピタル・パートナーズ等)といったこれまでのメインプレイヤーに加えて、例えばインキュベーターやアクセラレーターと呼ばれるプレイヤーが活動を広げ始めます。

創業間もないベンチャー企業に対し、比較的少額の投資実行と、育成プログラム(アクセラレーションプログラム)やオフィススペースの提供等を組み合わせた支援を行うような投資活動が特徴で、サムライインキュベートやOpen Network Lab(オープンネットワークラボ)等が有名です。また、サイバーエージェントやグリー、ヤフー等、インターネット系上場会社傘下のVCも投資活動を広げていました。こうした新しい動きが、今となっては日本のベンチャー・エコシステムに厚みをもたらすことに繋がっています」

ライブドアショック、リーマンショック、東日本大震災とベンチャー企業にとっては苦しい事業環境ではあったが、徐々に新しい変化への萌芽も見せ始めていたのである。

政策の後押しがオープンイノベーションを加速させる

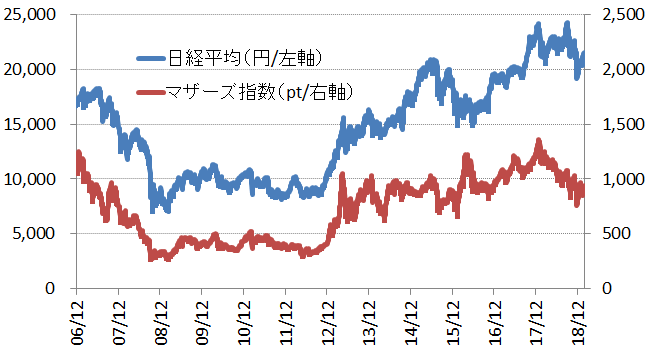

2012年末に第二次安倍内閣が発足、2013年4月には日銀の量的・質的金融緩和、いわゆるアベノミクスを迎える。

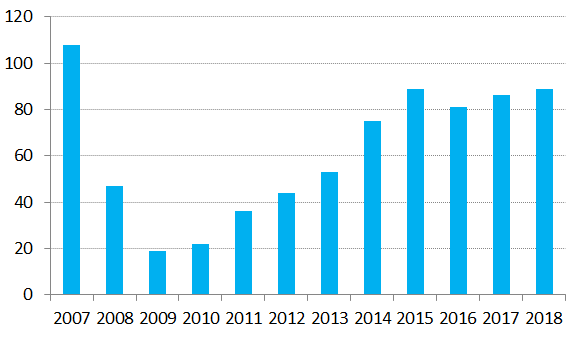

株価は大きく上昇、マザーズ指数等の新興株式市場が大きく上昇した(下図参考)。そして新規上場(IPO)企業数も回復する。

こうした株式市場の回復を受けて、VC等投資家の投資収益も大きく改善、投資マネーがベンチャーに流入するようになった。資金調達額は2012年に底を打ち、足もとまで伸びが続いている。

景況感も回復し、VC等投資家の動きが活発化したことで、積極的に資金を調達しビジネスを拡大しようとするベンチャー企業が増加。アベノミクス三本の矢のうち、金融政策、財政政策に続く第三の矢である成長戦略では、ベンチャー育成・支援が強く打ち出された。