7日の米国市場は、12月分ADP雇用報告の▲69万3000人という数字や、米半導体大手の10-12月期売上高見通し下方修正といった「現実の数字」に圧迫される展開。「オバマ期待」を足場に上昇してきていたニューヨークダウ工業株30種平均は前日比▲245.40ドルの急反落となり、終値で9000ドルを下回った。

筆者は、昨年末以降の市場の動きについて、それまで積み上がっていたポジションの解消が「オバマ期待」を手掛かりにして強まったという性格のものであり、景気回復の兆しといった「現実の数字」の裏付けがない、あくまで期待先行の動きだ、という捉え方をしている。

ただ、そうした動きがオバマ氏の大統領就任よりも前の段階でどこまで広がるかについては、各市場で節目水準を抜けるかどうかがカギになると考えていた。7日の時点では、NYダウ9000ドルや原油WTI先物50ドルといった節目を超えていくことにいったん失敗したと言うことができるだろう。

ここでは、2つの「現実の数字」について、コメントしておきたい。

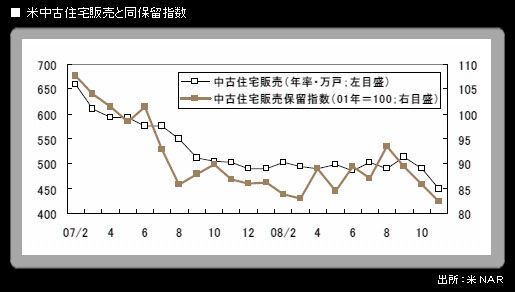

まず、米国経済の鋭角的な悪化を直接示す指標である、中古住宅販売保留指数の底割れである。仮契約の状況を示すこの指標は、中古住宅販売戸数に1~2カ月先行する。6日に全米不動産業者協会(NAR)から発表された昨年11月の中古住宅販売保留指数(2001年=100)は、市場予想を大きく下回る82.3となった(前月比▲4.0%)。2008年3月の水準を下回り、過去最低を更新。しかも、10月分が大幅に下方修正された。

同指数は、金融危機・信用収縮の強まりから底割れしたと言えるだろう。世界経済「ドミノ倒し」の起点(米景気後退)の、そのまた起点である米住宅市場悪化は、さらに続く見通しとなっている。

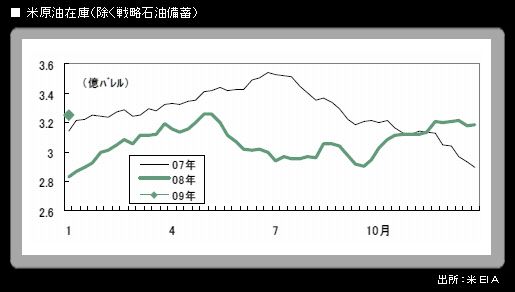

もう1つは、内需の落ち込み具合の大きさを反映した、米国内原油在庫の積み上がりである。7日に米エネルギー情報局(EIA)が発表した1月2日までの週の在庫統計で、戦略石油備蓄(SPR)を除くベースで原油在庫は3億2540万バレル(前週比+670万バレル)と急増しており、これが一時1バレル=42.41ドルまでWTIを急落させる要因になった。WTIの終値は42.63ドル(前日比▲5.95ドル、下落率▲12.25%)の大幅安。2008年11月から、原油在庫は2007年の同時期を上回り続けており、今回出てきた2009年最初の数字についても同様である。

イスラエルによるガザ攻撃やロシアによるウクライナ向け(含むウクライナ経由欧州向け)天然ガス供給停止を、米国経済の深刻な落ち込みと原油需給の緩みが、原油先物取引の材料として、少なくともこの日は上回った形である。

米国株がこのところ見せていた上昇相場の根拠の脆さを露呈したものの、7日の米債券相場は方向感に乏しい動き。ADP雇用報告や株価急反落が買い材料になる一方、議会予算局(CBO)が発表した2009会計年度の1兆ドルを大きく上回る財政赤字見通しや3年債入札の低調な結果が重石になった。

しかし、「需給は長期金利のトレンドを形成しない」というのが、筆者の変わらぬ考えである。米長期金利は遅かれ早かれ、10年債2%ラインを目指して、低下余地を再度模索する動きになるだろう。